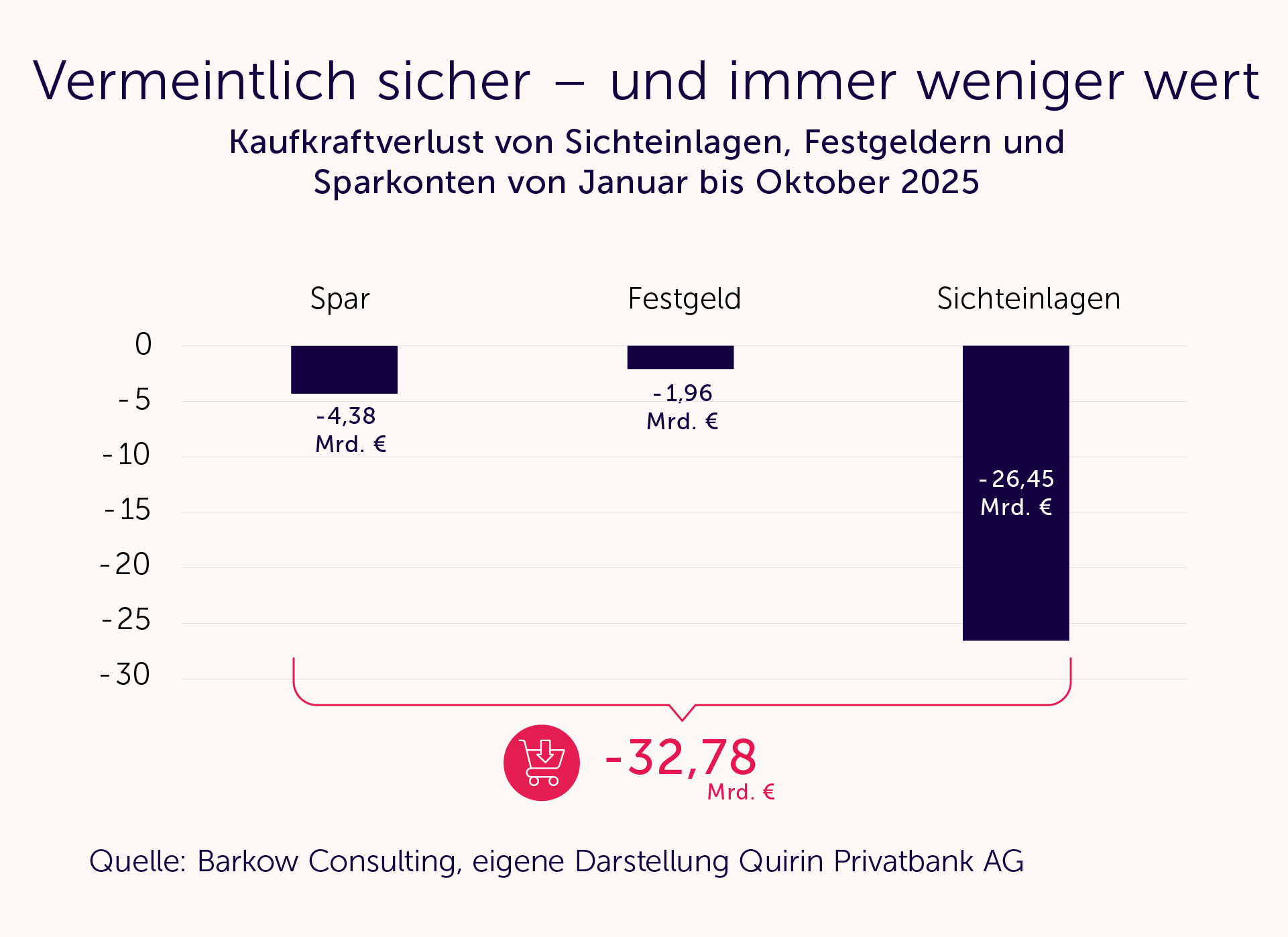

Eine aktuelle Studie von Barkow Consulting2 hat es genau berechnet: Etwa 3 Billionen Euro des deutschen Geldvermögens liegen auf Giro-, Tagesgeld- oder anderen niedrig verzinsten Anlagekonten. Dort ist es vermeintlich sicher. Tatsächlich aber verliert es jedes Jahr an Wert. So ist allein auf diesen Konten zwischen Januar und Oktober 2025 ein Kaufkraftverlust von etwa 33 Milliarden Euro entstanden, der Großteil entfiel mit 26 Milliarden Euro auf die Girokonten. Hochgerechnet bis zum Jahresende 2025 haben diese Einlagen etwa 40 Milliarden Euro an Kaufkraft verloren. Summieren wir das über die letzten Jahre, von 2017 bis 2025, auf, kommen wir auf einen realen Vermögensverlust von 571 Milliarden Euro. Irre.

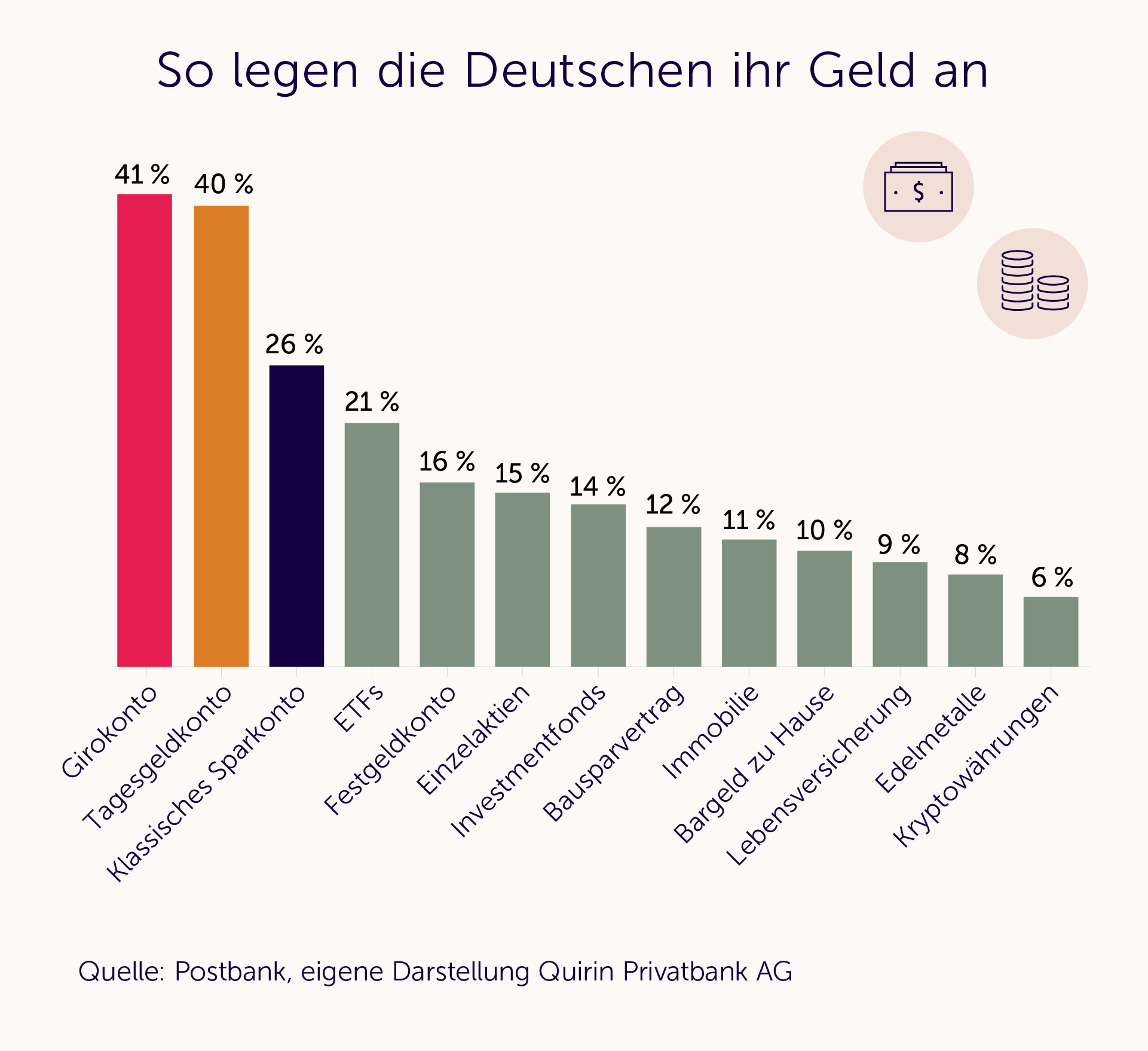

Giro-, Tagesgeld- und Sparkonten gehören zu den beliebtesten Anlageformen der Deutschen, das zeigen entsprechende Auswertungen immer wieder, wie die der Postbank in der nachfolgenden Grafik. Und das ist für bestimmte Zwecke auch völlig in Ordnung – für andere wiederum nicht. Lassen Sie uns gemeinsam darauf schauen, welche Lösungen wann sinnvoll sind und wie Sie den Kaufkraftverlust Ihres Vermögens möglichst gering halten.

1) Tagesgeldkonten für Geld, das immer verfügbar sein muss

Jeder von uns sollte über einen Notgroschen in Höhe von drei Monatsgehältern verfügen – dafür sind Tagesgeldkonten gut geeignet, denn Girokonten sind in aller Regel komplett unverzinst. Die Tagesgeldzinsen liegen zwar meist unterhalb der Inflation, aber das Geld ist sehr schnell verfügbar. Das Gleiche gilt für Unternehmerinnen und Unternehmer – Geld, das sehr kurzfristig für laufende Kosten oder als operative Reserve benötigt wird, ist auf Tagesgeldkonten gut aufgehoben. In beiden Fällen geht es nicht um Rendite, sondern um Verfügbarkeit.

2) Die clevere Alternative zum Tagesgeld: Cash-Invest

Für diesen Notgroschen, aber auch für zusätzliche Rücklage, die für größere Anschaffungen, Urlaube oder Reparaturen in den nächsten 12 bis 18 Monaten dienen, stellt eine Geldmarktlösung wie unsere Cash-Invest Vermögensverwaltung mit sehr kurzlaufenden festverzinslichen Wertpapieren eine Alternative dar. Sie ermöglicht einen besseren Kaufkrafterhalt als Tagesgeldkonten, erfordert aber keine so lange Anlagedauer wie eine breit gestreute Aktien- und Anleiheanlage. Sie punktet mit Flexibilität und sehr geringen Kursschwankungen.

3) Langfristig verfügbares Vermögen: Ohne Kapitalmarkt geht es nicht

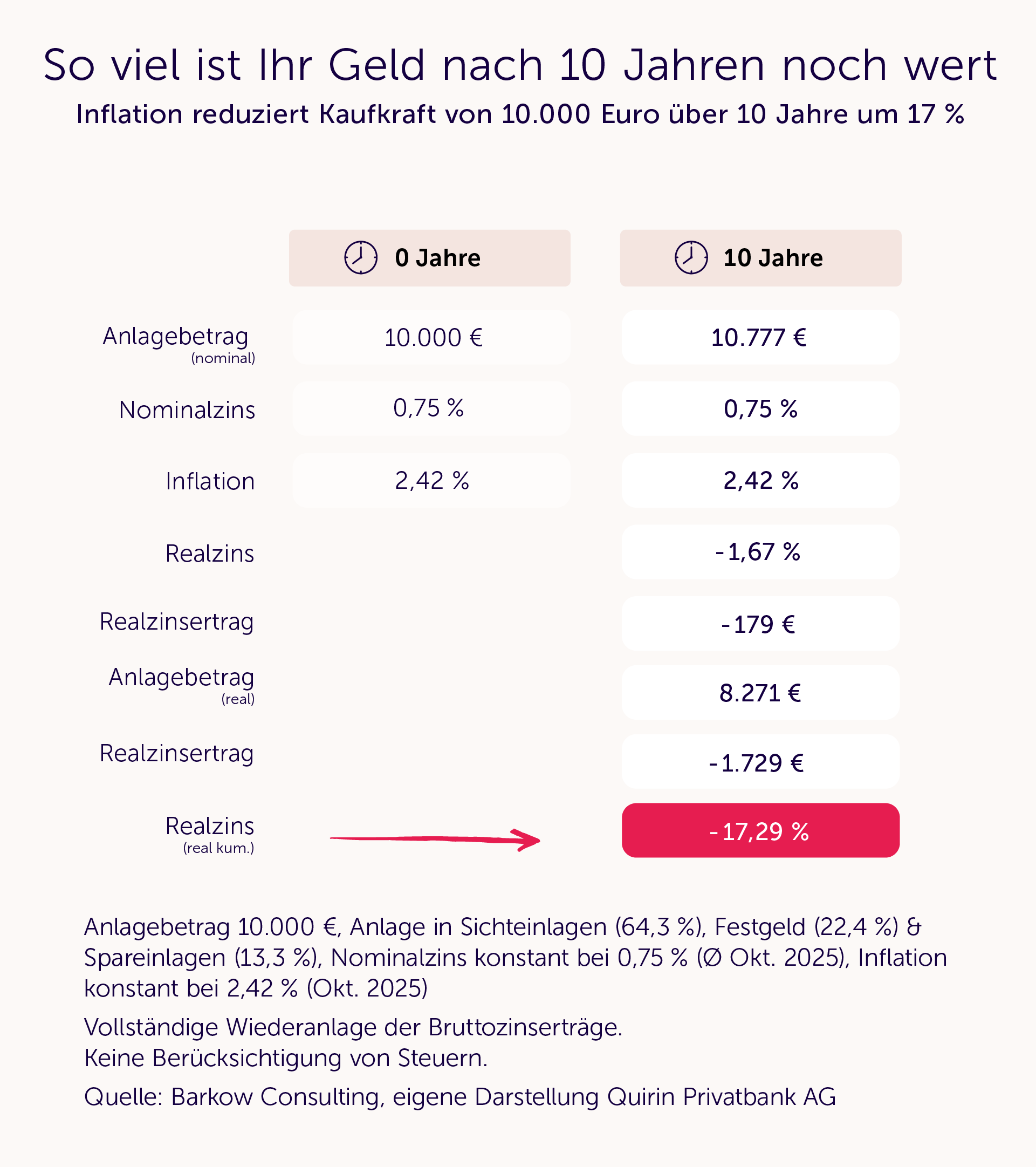

Wird Geld längerfristig nicht benötigt, führt an den Kapitalmärkten kein Weg vorbei. Barkow Consulting zeigt das mit einer Beispielrechnung eindrücklich: 10.000 Euro, die zehn Jahre lang mit 0,75 % verzinst werden, sind bei einer Inflation von 2,42 % nach den zehn Jahren nur noch rund 8.200 Euro wert. Das entspricht einem Kaufkraftverlust von 17,3 Prozent. Dasselbe gilt natürlich auch für größere Vermögen – der Kaufkraftverlust ist derselbe, egal, ob Sie 10.000 Euro, 100.000 Euro oder 1 Million Euro un- oder niedrigverzinst parken. Das ist kein theoretisches Rechenmodell, sondern schleichender Vermögensverlust im Alltag.

Deshalb sollten Sie bei langfristig verfügbaren Geldern unbedingt auf den Kapitalmarkt setzen – nicht planlos, nicht mit Einzeltiteln oder wilder Spekulation, sondern

- mit einer breit gestreuten Aktienanlage,

- die bei Bedarf mit Anleihen kombiniert werden kann,

- die mit kostengünstigen Produkten umgesetzt wird,

- die auf Prognosen und Timingversuche verzichtet,

- die systematisch die Renditechancen der weltweiten Kapitalmärkte einsammelt

- und die Sie auch in turbulenten Börsenphasen durchhalten, weil Sie wissen, dass es der richtige Weg ist.

Das eigentliche Risiko ist nicht der Kapitalmarkt

In Gesprächen mit unseren Kundinnen und Kunden hören wir häufig die Sorge vor den Risiken bei Aktienanlagen. Gemeint sind meist kurzfristige Kursschwankungen an den weltweiten Aktienmärkten. Diese gehören zum Kapitalmarkt dazu, werden langfristig betrachtet aber immer mit entsprechenden Prämien entlohnt. Und: Das größere Risiko, das ein Anleger eingehen kann, ist ein anderes: dauerhaft gar nicht am Aktienmarkt investiert zu sein.

Historisch betrachtet hat der Kapitalmarkt über längere Zeiträume hinweg immer reale Vermögenszuwächse ermöglicht – trotz Krisen, trotz Rückschlägen, trotz zwischenzeitlicher Verluste haben langfristige Aktienanleger im Schnitt Renditechancen von 7 bis 8 Prozent pro Jahr nach Kosten. Wer hingegen dauerhaft Geld auf dem Girokonto verwahrt, nimmt einen sicheren Kaufkraftverlust in Kauf.

Lassen Sie Ihr Geld für sich arbeiten!

Der Jahresanfang ist ein guter Zeitpunkt, um sich in diesem Zusammenhang einige relevante Fragen zu stellen:

- Welcher Anteil meines Geldes arbeitet wirklich für mich?

- Welche Ziele möchte ich damit erreichen?

- Und welche Anlageform unterstützt mich dabei bestmöglich?

Gerne helfen wir Ihnen bei der Beantwortung, wenn Sie an der einen oder anderen Stelle nicht weiterkommen. Wenn Sie beim Lesen jetzt an jemanden denken, der einen Großteil seines Vermögens unverzinst auf dem Girokonto liegen hat, leiten Sie gerne diesen Artikel weiter. Nicht als Kritik oder Belehrung, sondern als Denkanstoß.

Und wenn Sie selbst unsicher sind, wie Sie den Schritt vom Sparen zum Investieren gehen sollen: Sprechen Sie mit uns. Nichtstun fühlt sich manchmal besser und sicherer an. Langfristig ist es das leider nicht. Geld kann viel bewirken – aber nur, wenn es für Sie arbeitet.

.webp)