Mittlerweile mehr als nur Profiteur hoher Rohstoffpreise

Als Hauptgrund für die enttäuschende Entwicklung der letzten Jahre gilt die Rohstofflastigkeit vieler Schwellenländerbörsen. Noch zu Beginn des Jahrtausends (insbesondere in den Jahren 2003-2007) wurden sie von spürbar anziehenden Rohstoffpreisen stark angetrieben. Der letzte große Boom der Emerging Markets wurde daher größtenteils durch einen Faktor getragen, nämlich den Superzyklus bei den Rohstoffen. Doch als dann die Rohstoffpreise – so ab 2008 – eher seitwärts oder gar abwärts tendierten, wurde diese Abhängigkeit zur Belastung.

Inzwischen gibt es jedoch – jenseits der Preisentwicklung an den Rohstoffmärkten – weitere Faktoren, die die Aktien aus den Schwellenländern antreiben.

Trumps Zollhammer verliert etwas an Schrecken

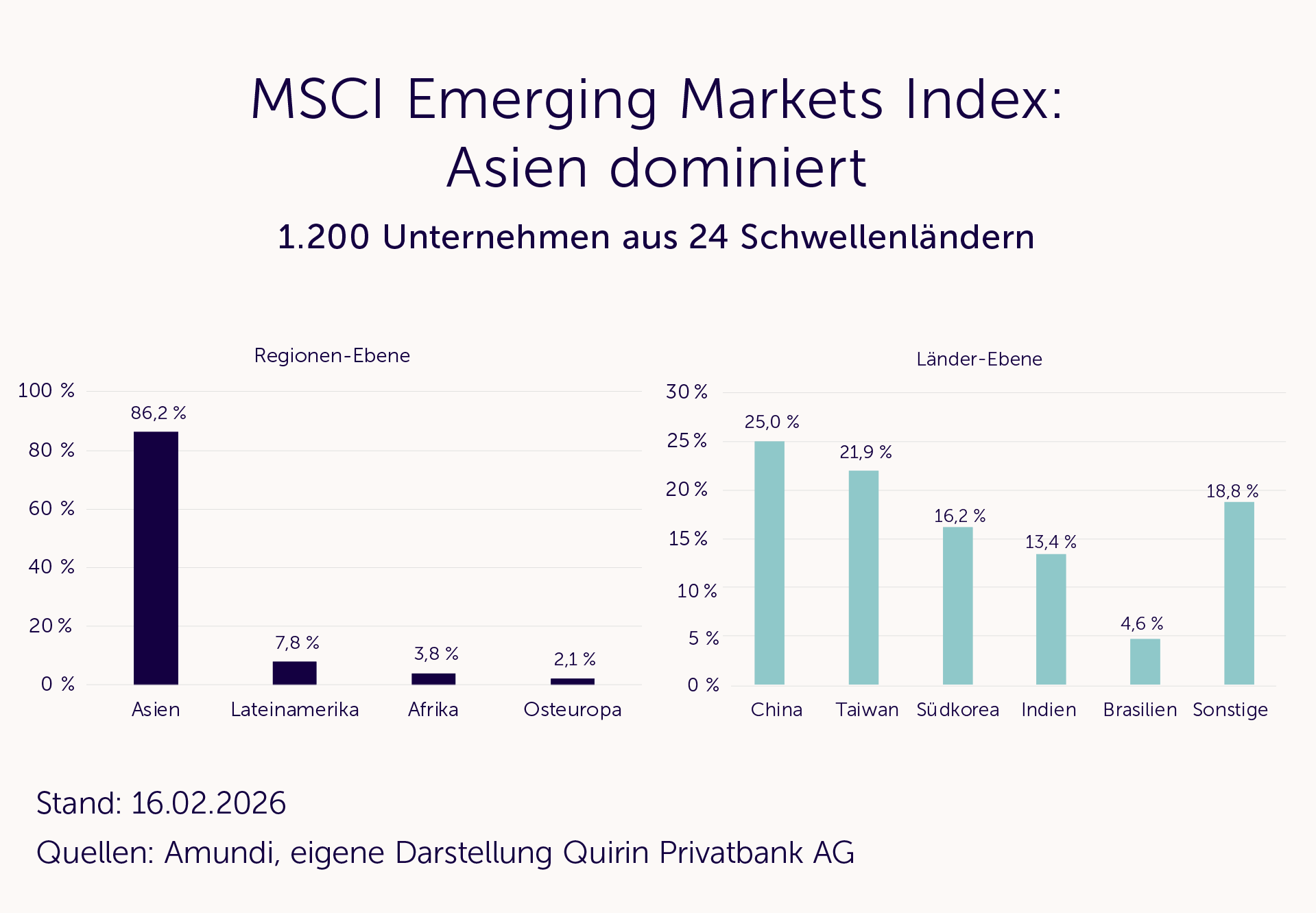

Die im Emerging Markets Index vertretenen Schwellenländer bilden – noch stärker als die industrialisierten Länder – eine sehr heterogene Gruppe unterschiedlichster Staaten (siehe nachfolgende Grafik).

Was die meisten Schwellenländer allerdings eint: Sie sind auf einen blühenden Welthandel und geringe Handelsbeschränkungen angewiesen. Dementsprechend groß waren nach Trumps rigorosen Zollankündigungen im April 2025 die Befürchtungen vor einem Konjunktureinbruch. Insbesondere wurden auch für die Schwellenländer die Wachstumsprognosen rasch nach unten revidiert. Doch die Sorge hat sich als übertrieben erwiesen. Vielmehr zeigten sich viele Schwellenländer angesichts der neuen Herausforderungen erstaunlich robust. Und diese Resilienz kommt nicht von ungefähr.

Verhältnisse kehren sich um

Während viele Schwellenländer durch politische und wirtschaftliche Reformen hart daran gearbeitet haben, strukturelle Schwächen auszumerzen, kämpfen inzwischen viele entwickelte Volkswirtschaften mit Problemen, die bislang eigentlich mit den Emerging Markets in Verbindung gebracht wurden: schnell steigende Staatsschulden, eine waghalsige Haushaltspolitik und hausgemachte politische Unsicherheiten.

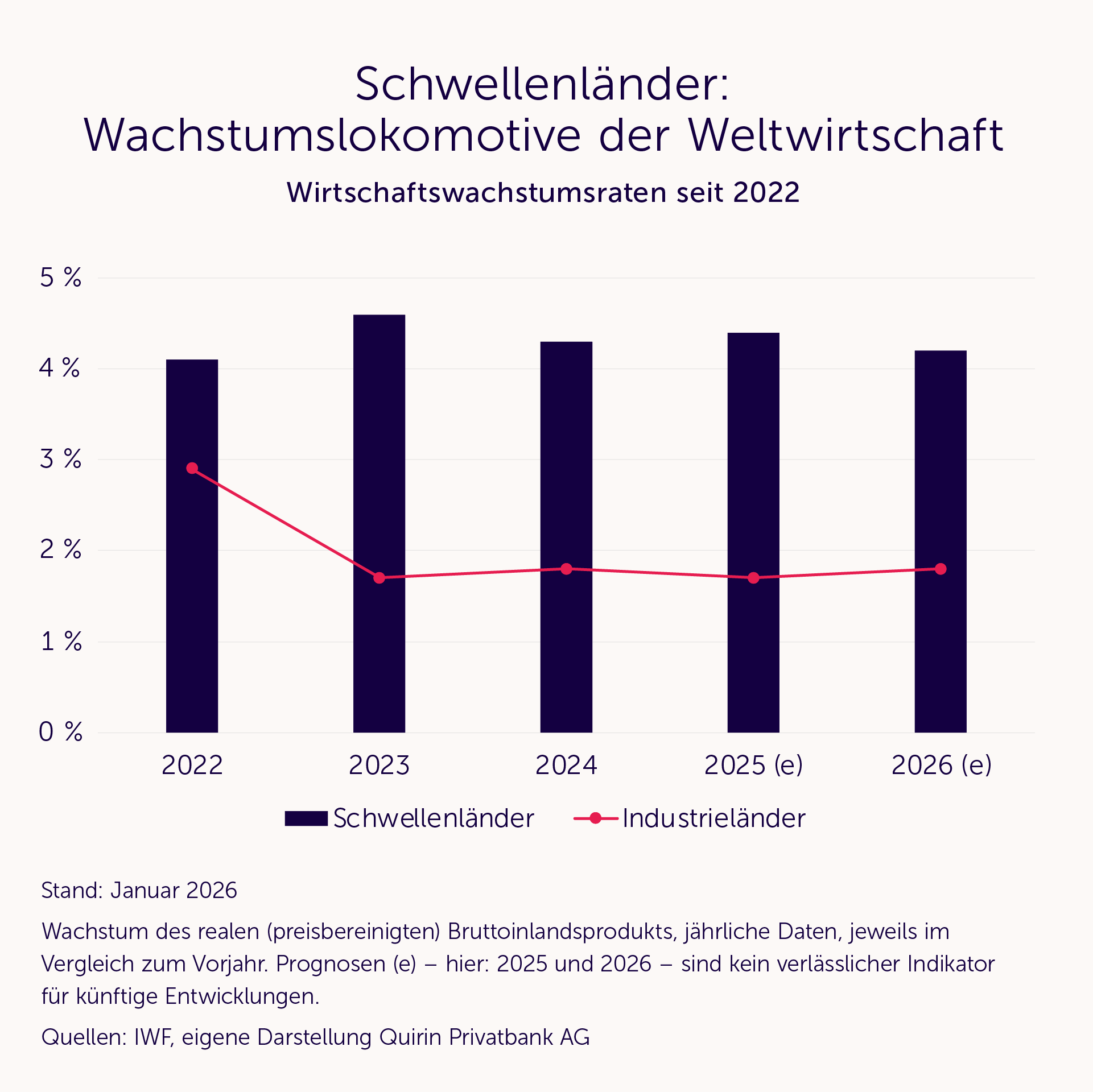

Wirtschaftswachstum: Schwellenländer haben die Nase vorn

Gemäß den Schätzungen des Internationalen Währungsfonds (IWF) werden die Emerging Markets im laufenden Jahr voraussichtlich ein robustes reales Wachstum des Bruttoinlandsprodukts (BIP) von gut 4 % erzielen – das liegt deutlich über demjenigen der Industrieländer (1,6 %). Bereits 2025 war es die überdurchschnittliche Dynamik der Schwellenländer, welche das Wachstum der gesamten Weltwirtschaft antrieb; die Industriestaaten dagegen schwächelten.

Das solide Wachstum wird durch strukturelle Treiber wie Digitalisierung (Fintech, E-Commerce), Infrastrukturinvestitionen und die Demografie unterstützt. Derzeit werden nicht nur 90 % der High‐End-Chips für KI in Asien hergestellt, hauptsächlich in Taiwan und Südkorea, auch der Schwerpunkt der Nutzung von KI liegt inzwischen in dieser Region. Zudem haben Länder wie China die Nase weit vorn, was den Ausbau der Stromerzeugung für die stromhungrige KI betrifft. Asien, das insgesamt mit rund 85 % im Emerging Markets Index vertreten ist, dürfte somit bis auf Weiteres die weltweit am stärksten wachsende Region bleiben.

Hinzu kommt: Anders als in vielen entwickelten, stark alternden Volkswirtschaften wächst in den meisten aufstrebenden Ländern die Bevölkerung. Die oftmals junge, gut ausgebildete und wissbegierige Bevölkerung in Schwellenländern ist eine wichtige Antriebsfeder für deren wirtschaftlichen Aufschwung und Wandel. Eine Ausnahme bildet allerdings China, dessen Bevölkerung schrumpft und zunehmend altert.

Apropos China, das Sorgenkind der letzten Jahre: Die weitere Konjunkturentwicklung im Reich der Mitte – dem Schwergewicht im MSCI Emerging Markets Index – ist weiterhin von starken Unsicherheiten geprägt, weil derzeit nur der Export gut läuft, der Binnenkonsum sowie der Immobiliensektor aber weiterhin Schwächen zeigen. Allerdings gibt es gewisse Hoffnungen, dass die chinesische Administration die Probleme endlich nachhaltig angeht und vor allem die Überkapazitäten beseitigt.

Insgesamt versucht Peking, sein bisheriges Wachstumsmodell, das vorwiegend auf Exporten und staatlich gesteuerten Investitionen basierte, umzusteuern, um stattdessen stärker auf den eigenen Binnenmarkt, sprich auf den Inlandskonsum, zu setzen. China möchte dadurch die Abhängigkeit von internationalen Handelspartnern und globalen Lieferketten verringern und stattdessen die inländische Nachfrage stärken, um wirtschaftliche Zyklen besser abzufedern.

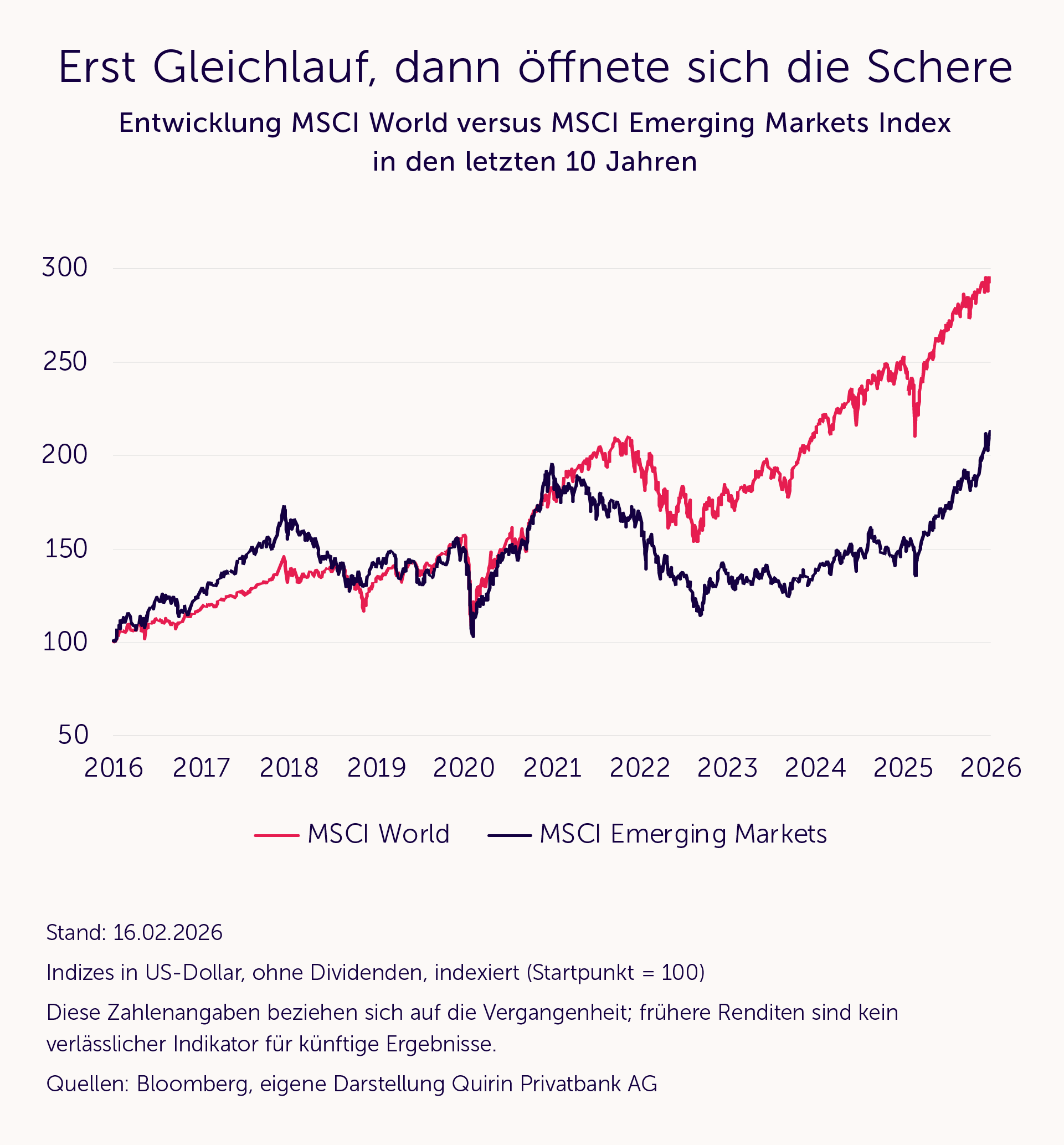

Hoher Bewertungsabschlag

Ein weiterer wichtiger Faktor für die Attraktivität von Schwellenländer-Aktien ist der historisch hohe fundamentale Bewertungsabschlag: Emerging-Markets-Aktien werden gegenüber Industrieländeraktien mit einem Abschlag von aktuell etwa 35 % auf Basis des auf 12-Monats-Sicht geschätzten Kurs-Gewinn-Verhältnisses (KGV) gehandelt. Dies ist der stärkste Abschlag seit fünfzehn Jahren.

Dollarschwäche und Geldpolitik als zusätzliche Stützen

Zudem ist die jüngste Dollarschwäche für die Schwellenländer ein wahrer Segen. Wenn Kapital – wie derzeit – verstärkt aus den USA in globale Märkte abfließt, profitieren vor allem die Emerging Markets. Eine schwächere US-Währung sorgt bei ihnen obendrein für oftmals niedrigere Importkosten für auf Dollar lautende Produkte und günstigere Finanzierungsbedingungen, da immer noch viele Schwellenländer-Kredite und -Anleihen auf US-Dollar lauten. Da in etlichen Schwellenländern noch Spielraum für Leitzinssenkungen besteht, kann zudem die Zinspolitik wachstumsunterstützend gestaltet werden, was die heimischen Aktienmärkte zusätzlich stützt.

Risiken bleiben

Naturgemäß ist auch ein Investment in die Aktienmärkte der Schwellenländer nicht frei von Risiken. Das größte Risiko dürfte aktuell geopolitischer Natur sein. Sollte sich China durch die US-Politik des Rechts des Stärkeren ermutigt sehen, Taiwan anzugreifen, wären größere Erschütterungen an den asiatischen Börsen zu erwarten. Betroffen wären dann aber ziemlich sicher auch die Börsen im Westen – nicht zuletzt deshalb, weil das taiwanesische Unternehmen TSMC ein zentraler Pfeiler der globalen Halbleiterversorgung ist, deren Chips in nahezu allen modernen technischen Geräten zu finden sind.

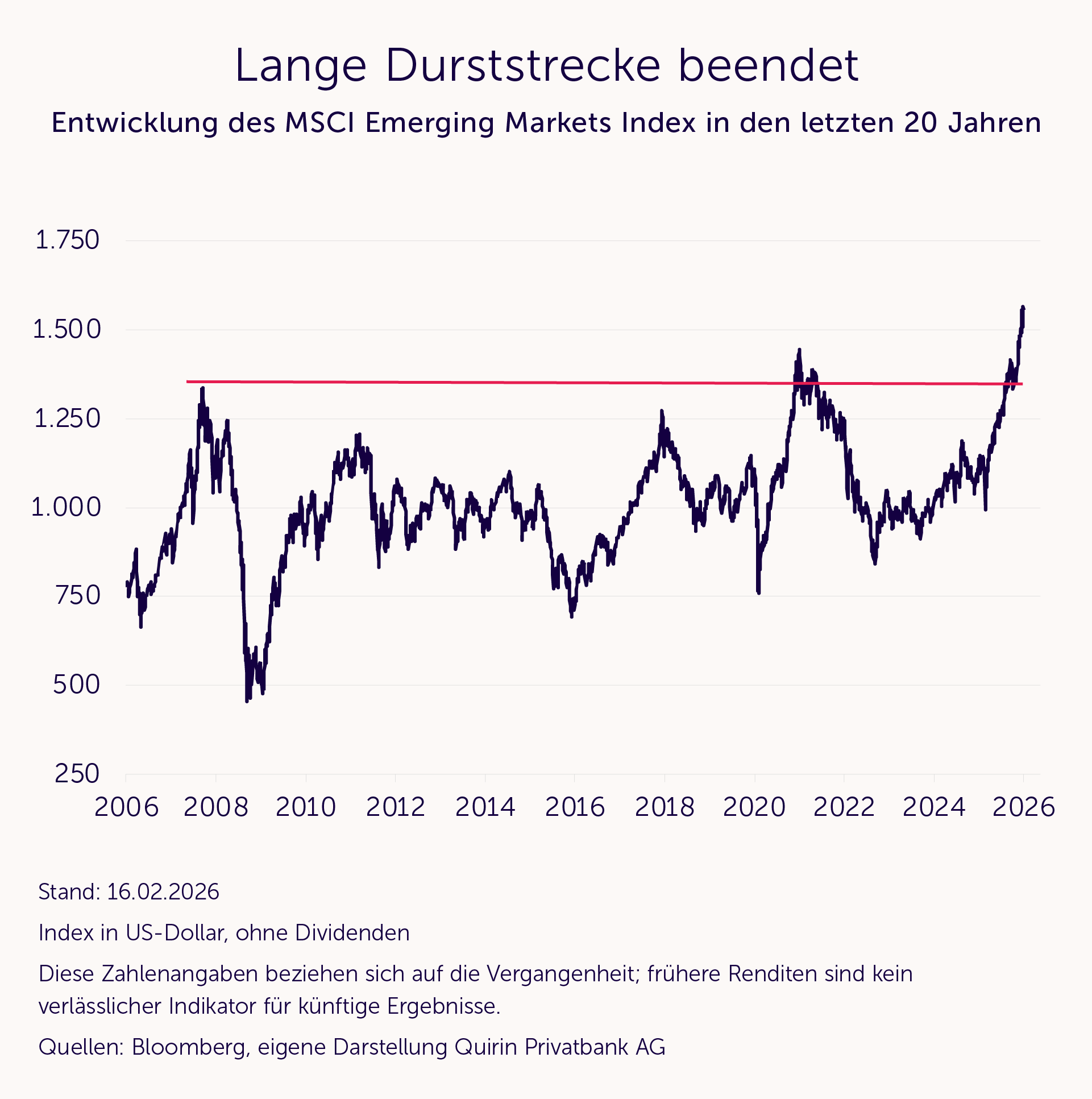

Trotz unserer insgesamt positiven Einschätzung: Zur Wahrheit gehört auch, dass in den vergangenen Jahren schon öfter eine Renaissance der Emerging Markets ausgerufen wurde, was sich dann aber im Nachhinein als vorschnell erwiesen hatte. Last, but not least: Die Dollarschwäche – einer der Treiber des aktuellen Aufschwungs in den Emerging Markets – wird nicht ewig andauern.

Rückschluss für die Anlagestrategie

Ein Grundpfeiler unserer Anlagestrategie ist bekanntlich eine möglichst breite Streuung der Aktieninvestments, insbesondere auch hinsichtlich ihrer regionalen Aufteilung. Schwellenländeraktien sind ein zunehmend wichtiger Teil des globalen Aktienmarktes und gehören damit in jedes vernünftig aufgestellte Portfolio – breit gestreut in Abhängigkeit von ihrer Marktkapitalisierung. Dass sich darüber hinaus die Aussichten für die Börsen der Emerging Markets grundsätzlich aufgehellt haben, ist dabei ein angenehmer Nebeneffekt.

.webp)