Als erfolgreicher Vermögensverwalter kann und will sich die Quirin Privatbank neuen innovativen Entwicklungen selbstverständlich nicht verschließen. Trotzdem lehnen wir es Stand heute ab, neben Aktien, Anleihen und Immobilien Kryptowährungen als vollwertige Anlageklasse anzuerkennen. Deshalb spielen sie auch in den Basisstrategien unserer Vermögensverwaltung keine Rolle. Im vorliegenden Logbuch möchten wir Ihnen die wesentlichen Gründe dafür erläutern.

Vom großen Versprechen zur nüchternen Bilanz

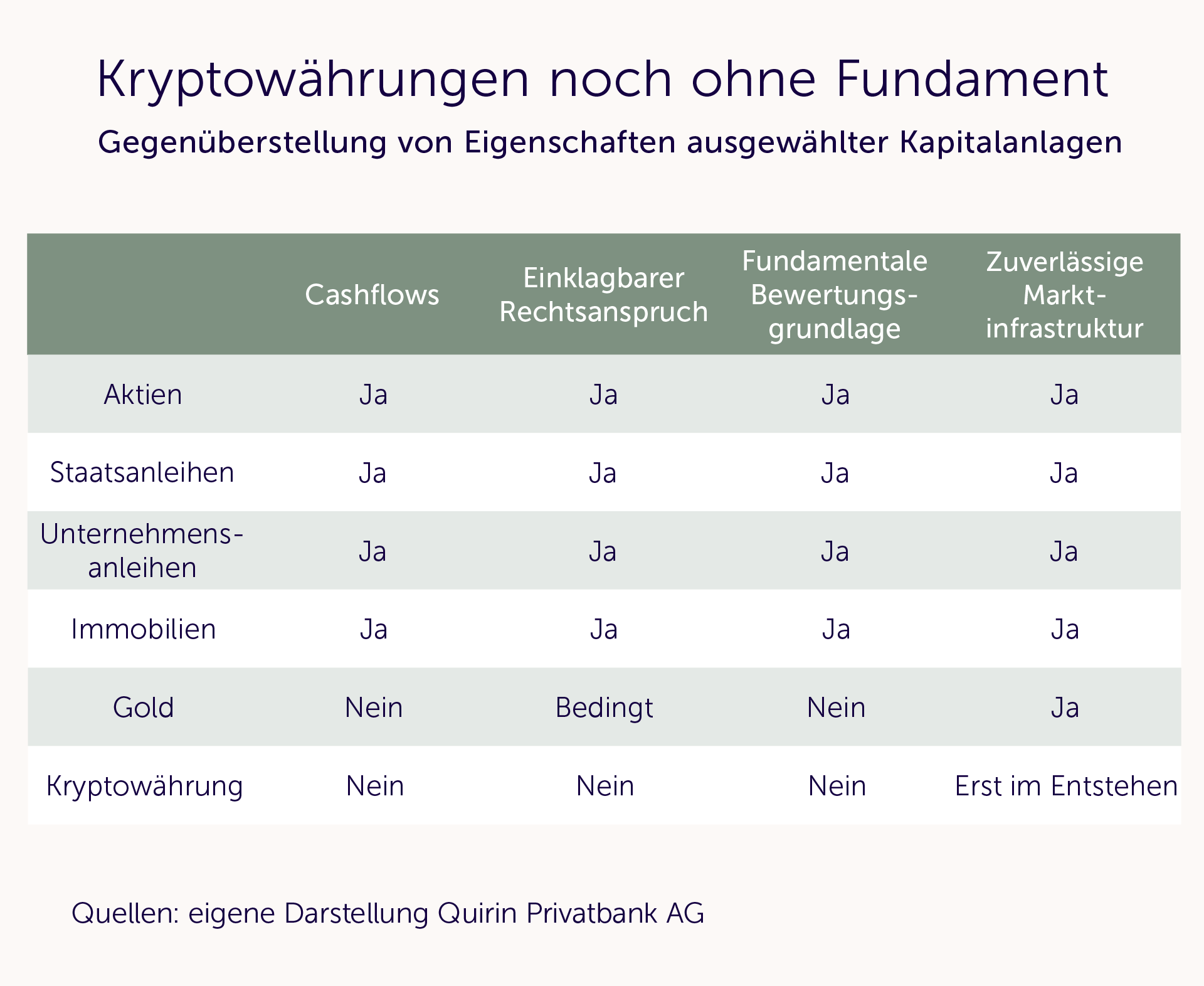

Kryptowährungen traten mit großen Versprechen an: ein neues Geld, unabhängig von Staaten, fälschungssicher, offen für alle. Doch wenn man sie nicht nur als technologische Neuerung betrachtet, sondern als Anlageklasse, fällt die Bilanz ernüchternd aus. Der entscheidende Unterschied zu Aktien, Anleihen oder Immobilien: Kryptowährungen – oder „Coins“, wie man sie auch nennt – erzeugen keine Cashflows; es gibt keine Dividenden, keine Zinskupons, keine Mieten und auch keinerlei verlässliche und verbriefte Ansprüche. Eigentumsrechte sind ausschließlich in einer sogenannten Blockchain gespeichert, die ohnehin nur die wenigsten so richtig verstehen. Damit fehlen aber sämtliche Voraussetzungen eines Bewertungsankers, an dem sich ein „fairer Wert“ festmachen ließe.

Die wesentlichen Nachteile gegenüber „klassischen“ Anlageformen sind in folgender Tabelle zusammengefasst.

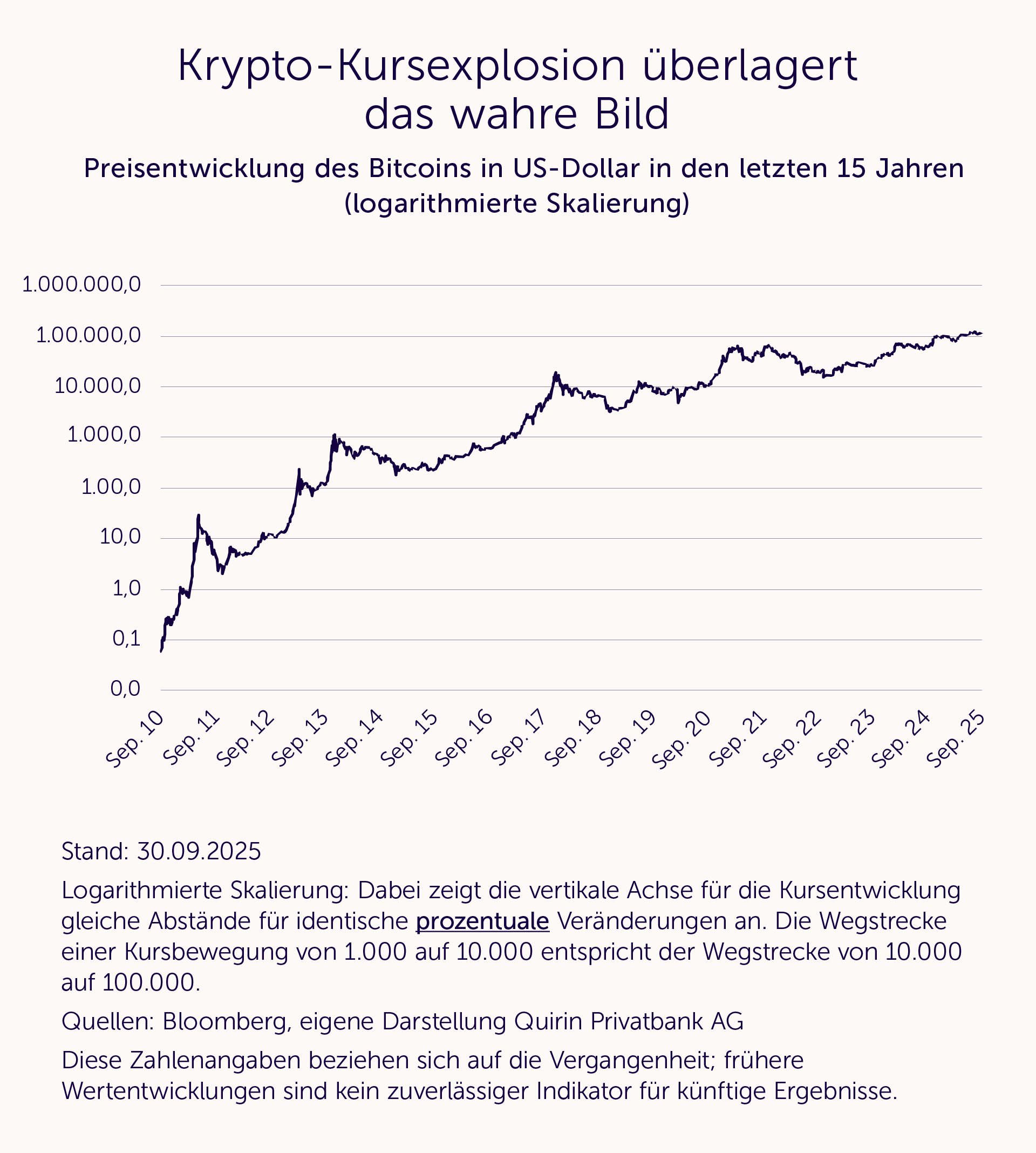

Die angesprochenen Defizite führen dazu, dass der Wert einer Kryptowährung nach wie vor ausschließlich von der Hoffnung bestimmt wird, dass morgen irgendwer bereit ist, mehr zu zahlen als die Käufer heute. Darum sind die Kurse so anfällig für reine Spekulationswellen und heftige Kursumschwünge, die speziell den Bitcoin von Anfang an begleiteten. Denn im Gegensatz zum Eindruck, den man aufgrund der ersten Grafik gewinnen könnte – nämlich dass sich der Kurs in den ersten zehn Jahren relativ moderat bewegt hat und erst ab 2020/21 heftig nach oben schoss –, war der Kursverlauf des Bitcoins von Anfang an explosiv. Prozentual gesehen waren die Schwankungen zu Beginn sogar erheblich stärker als heute. Das wird durch die beiden nächsten Grafiken deutlich. Die nachfolgende Abbildung zeigt denselben Kursverlauf wie oben – mit dem einzigen Unterschied, dass die (auf der vertikalen Achse abgetragenen) Kursveränderungen nicht absolut in US-Dollar (wie in der ersten Grafik), sondern prozentual dargestellt sind; und schon schwindet der Eindruck einer ruhigen Entwicklung in den ersten Jahren.

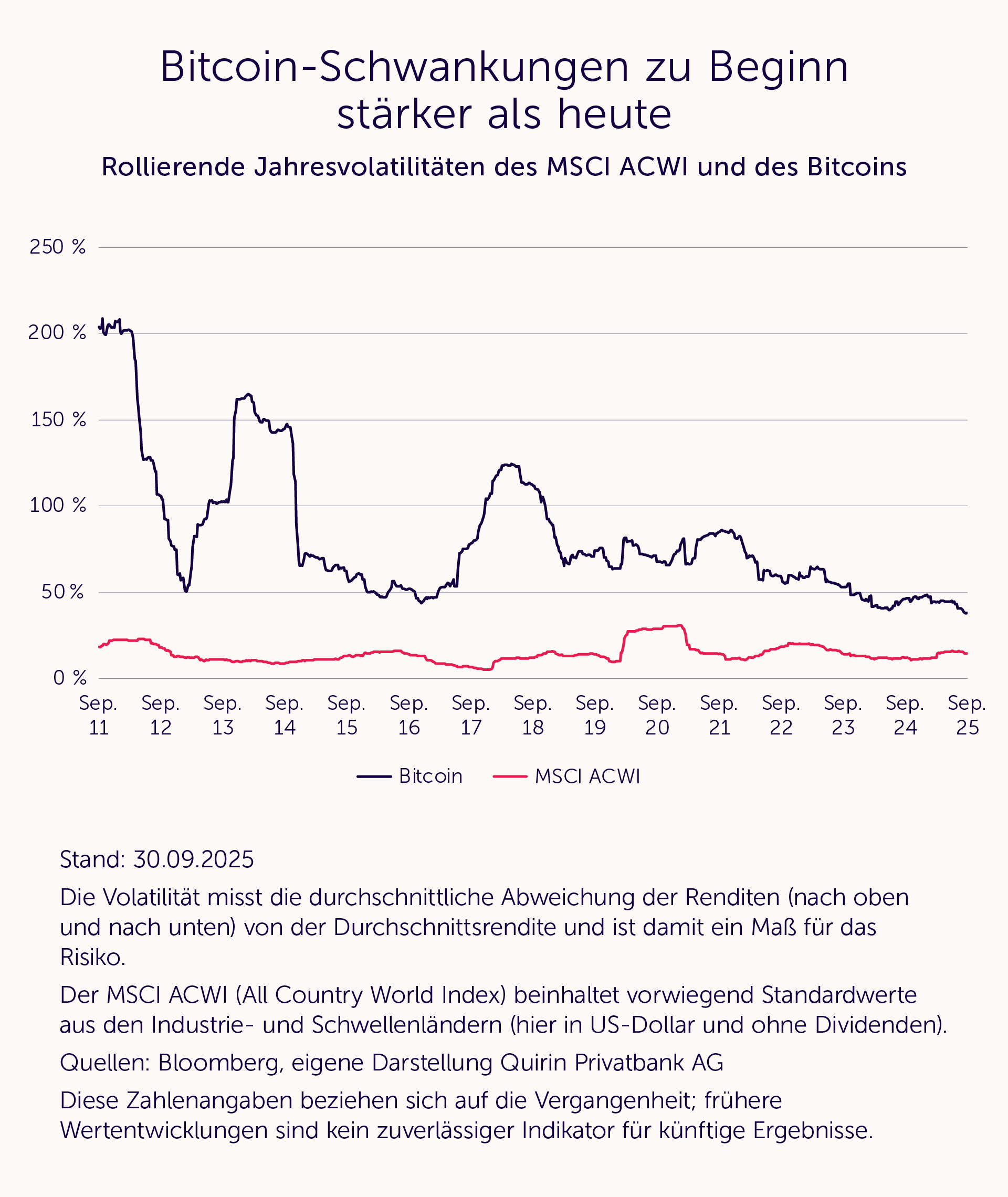

Die folgende Abbildung vergleicht die Volatilitätsentwicklung eines globalen Aktienindex (MSCI All Country World Index, kurz: ACWI) mit der des Bitcoins. Es wird nicht nur ein Riesenunterschied deutlich, sondern auch, dass die Schwankungsintensität der Kryptowährung in ihren Anfangsjahren sogar um einiges höher war als heute.

Vom fehlenden Fundament zur extremen Volatilität

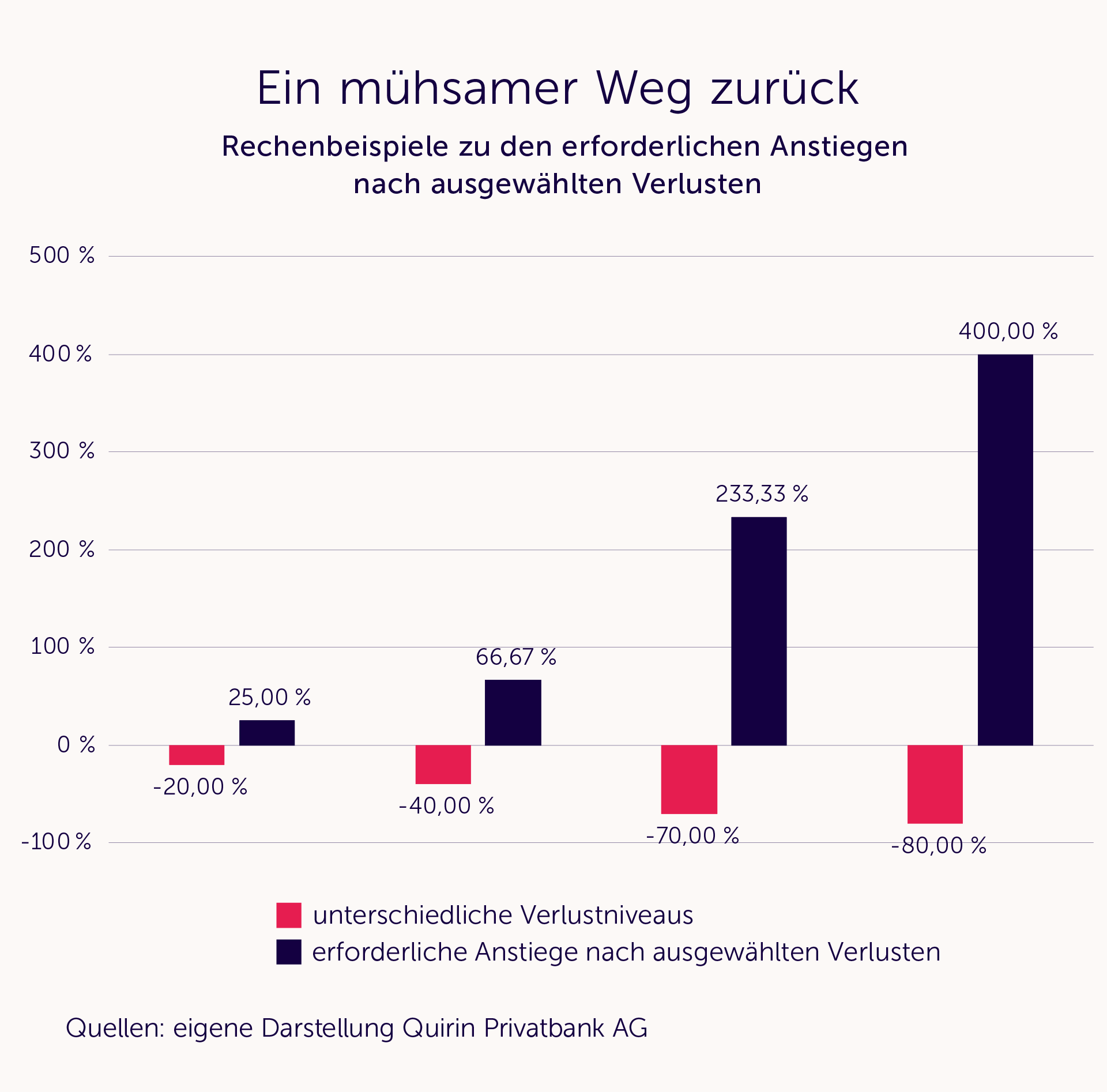

Die extreme Volatilität der Kryptowährungen ist eine unmittelbare Konsequenz des fehlenden Wertankers. Märkte ohne verlässliche Fundamentaldaten sind wesentlich anfälliger für sentimentgetriebene Überreaktionen. Erwartungsumschwünge und Spekulationswellen schlagen sich ungebremst in den Kursen nieder und es gibt eben keinen Fixpunkt, der helfen könnte, eine solche Entwicklung zu unterbrechen oder zumindest abzuschwächen. Zwar sind hohe Schwankungen nicht per se verwerflich, akzeptabel sind sie aber nur, wenn sie langfristig mit einer Risikoprämie vergütet werden, die die Nervenanspannung – und die zwischenzeitlichen Verluste – rechtfertigt. Große Einbrüche von 60, 70 oder 80 Prozent – die bei Kryptowährungen relativ häufig sind – zwingen Anleger geradezu in ein nervtötendes mathematisches Hamsterrad: Nach einem Minus von beispielsweise 60 Prozent braucht es ein sattes Plus von 150 Prozent, nur um wieder das Ausgangsniveau zu erreichen. Diese Überlegungen sind nicht nur theoretische Rechenbeispiele, sondern sie beschreiben, wie emotional herausfordernd der Weg zu positiven Renditen in Krypto-Anlagen ist. Es ist eben mental ein Riesenunterschied, ob man nur von Zeit zu Zeit die Kursaufschwünge der letzten Zeit beobachtet und sich dabei denkt, dass man eigentlich hätte dabei sein sollen, oder ob man einer realen Achterbahnfahrt ausgesetzt ist, nachdem man tatsächlich nennenswerte Beträge in Kryptowährungen investiert hat.

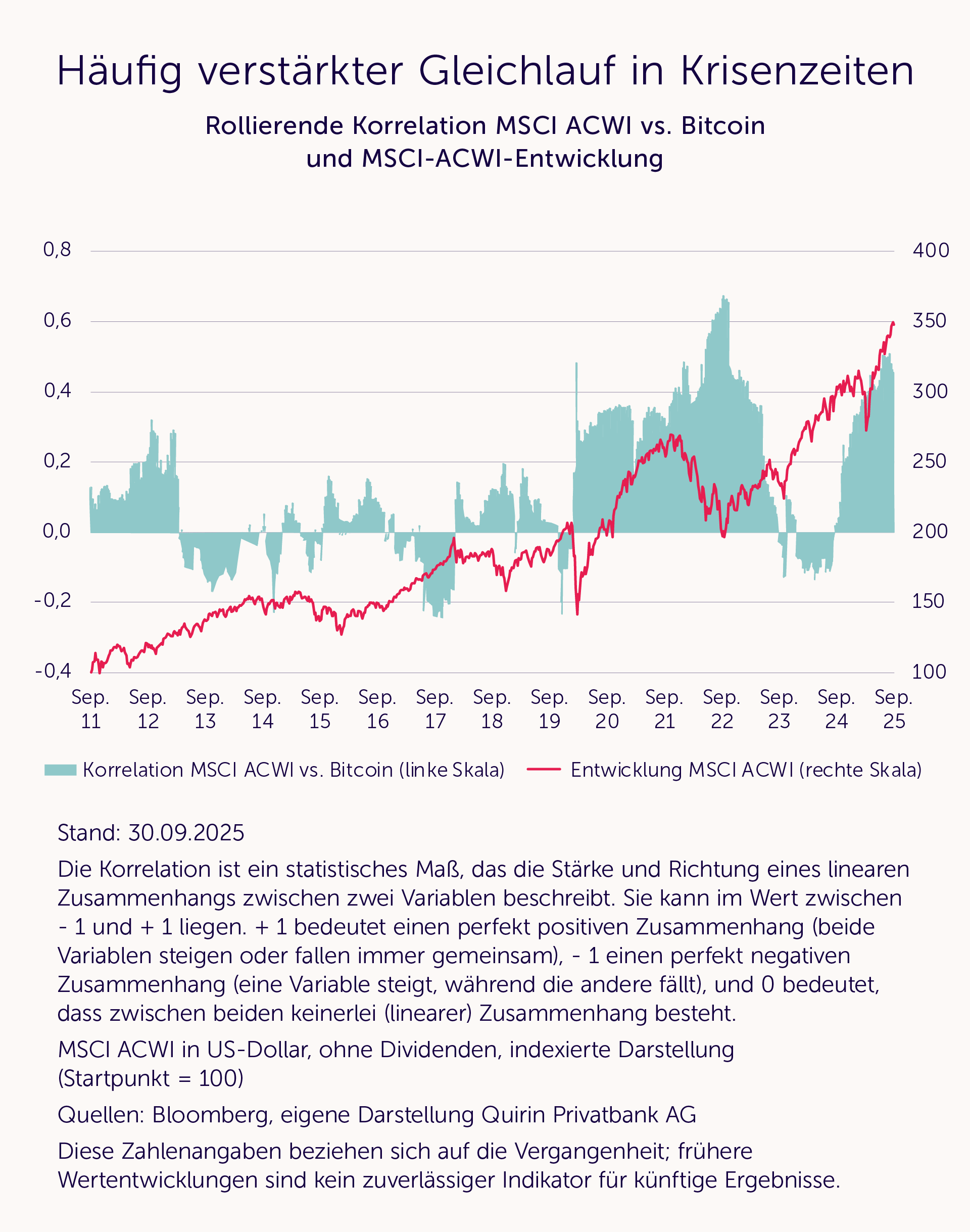

„Digitales Gold“? Der Vergleich hält in Stressphasen nicht

Um Kryptos in eine „solidere Ecke“ zu stellen, wird auch gerne der Goldvergleich bemüht: Auch Kryptowährungen seien knapp, global handelbar und ein zuverlässiger Wertspeicher. Doch Gold verfügt neben seinem kulturellen Status auch über eine industrielle Verwendung und vor allem eine lange Historie als Krisenreserve. Von einer solchen Akzeptanzbreite sind Kryptowährungen noch meilenweit entfernt. Zudem verhalten sie sich in Stressphasen oft wie zyklische Risikoanlagen und nicht so, wie man es von einem einigermaßen sicheren Hafen erwartet. Häufig steigen die Korrelationen mit anderen Anlageklassen sogar genau dann an, wenn Diversifikation gebraucht würde, und vernichten die potenzielle Risikostreuung. Eine als renditesteigernde und womöglich risikomindernde Beimischung gedachte Krypto-Anlage erweist sich dadurch u. U. nicht als Krisenstabilisator, sondern als ihr Verstärker.

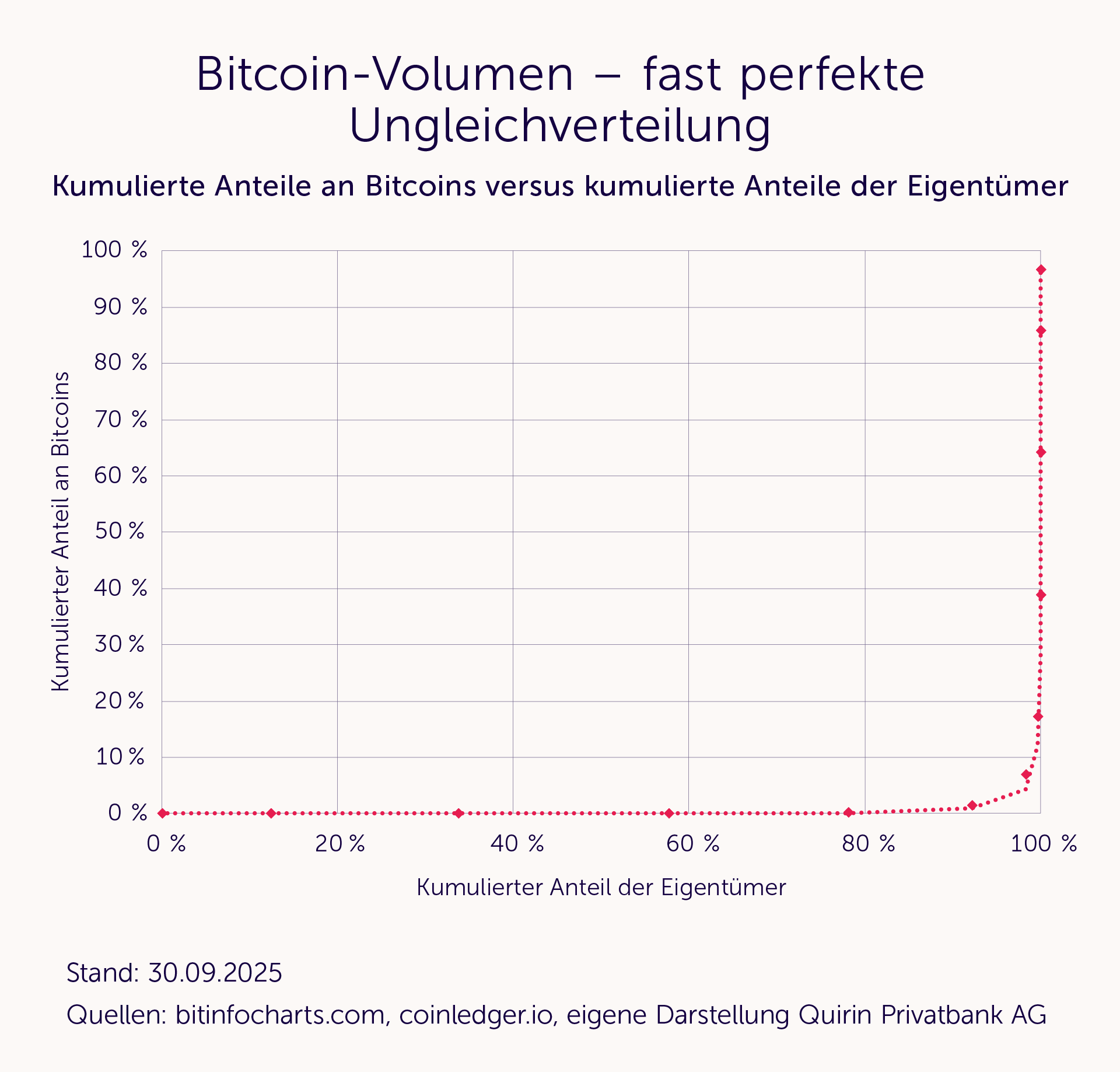

Marktarchitektur: extrem konzentriert und fragil

Ein weiteres Risiko liegt in der Architektur des Krypto-Systems selbst. „Dezentral“ klingt egalitär, doch die reale Entscheidungsgewalt liegt oft bei einigen wenigen großen Playern. Der theoretische Dezentralisierungsanspruch der Blockchain-Idee trifft in der Praxis auf zentrale Verwahrstellen, große Börsen, wenige Market-Maker und sogenannte „Stablecoins“, deren tatsächliche Stabilität Außenstehende nicht wirklich einschätzen können. Dazu kommt eine außergewöhnlich konzentrierte Eigentümer-Struktur: Der Löwenanteil des Bitcoin-Volumens liegt in ganz wenigen Händen. Wie extrem diese Ungleichverteilung ist, zeigt die folgende Grafik1, die angibt, welche kumulierten Anteile am gesamten Bitcoin-Volumen welchen Eigentümer-Anteilen gegenüberstehen. So befinden sich beispielsweise nur rund 8 % des Bitcoin-Volumens im Eigentum von sage und schreibe rund 98 % der Bitcoin-Halter. Die restlichen 92 % liegen bei gerade einmal rund 2 % der Halter. Ein diagonaler Verlauf dieser Kurve würde eine vollständig egalitäre Verteilung bedeuten, das heißt 8 % des Bitcoin-Volumens lägen bei 8 % der Bitcoin-Halter.

Gerät nur einer dieser „big player“ oder einer der Knotenpunkte ins Wanken, gefährdet das die gesamte Krypto-Infrastruktur. Statt eines robusten Finanzmarktes, der derartige Schocks abfedern würde, haben wir es mit einer Infrastruktur zu tun, die sie im Zweifel verstärkt. Krypto-Investments werden so zu einer Wette auf Gremien und Gruppen, die man weder kennt noch kontrollieren kann.

Rechtslage: unklar

Die skizzierte technische und marktbedingte Fragilität wird von einem weiteren Unsicherheitsfaktor überlagert: der mangelnden Regulierung. In vielen Rechtsräumen ist die juristische Einordnung von Kryptowährungen und sogenannten „Tokens“ nicht abschließend geklärt – sind es nun Wertpapiere, Waren oder etwas Drittes? Jede neue Auslegung, jeder Durchsetzungsfall kann daher unmittelbare Folgen haben: für den Handel, für die Emission neuer Währungen, für die Besteuerung. Das ist nicht ungewöhnlich für junge Finanztechnologien, aber für eine Anlageklasse, die sich erst noch etablieren will, nicht akzeptabel. Wer in Krypto investiert, investiert damit auch in einen erheblichen rechtlichen Unsicherheitsfaktor. Es gilt die alte Einsicht: „Auf hoher See und vor Gericht ist man in Gottes Hand.“

Opportunitätskosten: gern übersehen, aber wichtig

Schließlich sei noch ein einfacher, aber häufig übersehener Punkt angesprochen: die Opportunitätskosten. Jeder Euro kann nur einmal angelegt werden. Investiert man ihn in ein breit gestreutes, kostengünstiges Welt-Aktien-Portfolio, kauft man reale, produktive Unternehmen, deren Gewinne langfristig durch Wachstum und Produktivität steigen. Ergänzt man das Ganze gezielt mit Anleihen, gewinnt das Portfolio an Stabilität. Diese Alternative ist renditestark, reguliert, transparent – und historisch erprobt. Damit legt die reale Investmentwelt die Messlatte für jede neue Anlageklasse sehr hoch. Es reicht nicht, dass Krypto-Anlagen „interessant“ sind. Sie müssen aus ökonomischen Gründen eine Rendite erwarten lassen, die das Mehr an Kursrisiken, an Intransparenz und allgemeiner Unsicherheit rechtfertigt. Stand heute sehen wir das nicht – trotz der spektakulären Kurserfolge.

Schlussfolgerungen für Anlegerinnen und Anleger

Ähnlich, wie am Aktienmarkt die Regel gilt, dass ein gutes Unternehmen nicht unbedingt einen guten Kauf bedeutet, gilt auch für Kryptowährungen: Die hochinteressante, für manche sogar revolutionäre Technologie der Blockchain macht aus Kryptowährungen nicht von selbst eine vernünftige Anlage. Ja, Kryptowährungen sind als Spekulationsobjekte extrem reizvoll, als seriöse Anlageklasse jedoch sind sie (noch?) ungeeignet.

.webp)