Damit hat besagter SPIEGEL-Artikel (und andere, die in das gleiche Horn stoßen) vermutlich den Nerv vieler Anlegerinnen und Anleger getroffen, die ebenfalls einen bevorstehenden Crash befürchten. Ist diese Sorge berechtigt und steht womöglich tatsächlich der große Crash bevor? Wie Sie als (hoffentlich) regelmäßige Leserin und regelmäßiger Leser meines Logbuchs vielleicht schon ahnen, lautet meine Antwort auf diese Frage: Ich weiß es schlichtweg nicht und auch niemand sonst kann es wissen.

Crash-Prognosen steigern die Auflage

Aber völlig ahnungslos sind wir trotzdem nicht, denn zwei Tatsachen lehrt die Börsenhistorie. Erstens: Aktienmarkteinbrüche kommen nicht dann, wenn sie konkret angekündigt werden, schon gar nicht, wenn DER SPIEGEL den Crash-Propheten spielt. Und zweitens: Spektakuläre Szenarien wie das vom kurz bevorstehenden KI-Crash werden regelmäßig durch den Blätterwald gejagt; zwar nicht immer auf so dramatische Art und Weise wie aktuell, aber in zuverlässiger Regelmäßigkeit.

Wie könnte es auch anders sein. Denn mit sinnvollen und bewährten Börsenratschlägen wie „Ruhe bewahren, keine Panik!“, „Lassen Sie sich nicht durch irgendwelche Prognosen und Spekulationen verrückt machen!“ oder „Auf breitestmögliche Streuung achten!“ usw. lockt man keinen Hund hinter dem Ofen hervor, geschweige denn steigert man die Auflage. Das erreicht man nur durch reißerische (Börsen-)Geschichten, die mit eingängigen Parolen garniert werden. Selbst an sich seriöse Publikationen können sich diesem ehernen Gesetz der Presse letztlich nicht gänzlich entziehen (getreu dem Pressemotto „Nur schlechte Nachrichten sind gute Nachrichten“).

Manchmal aber sind die Storys geradezu Lehrbeispiele dafür, wie das Zusammenspiel von Kapitalmarktentwicklung und Presse tatsächlich funktioniert – und warum die meisten Beiträge für ernsthafte Anlageentscheidungen völlig wertlos sind. Lassen Sie uns für ein solches Beispiel gedanklich ins erste Quartal dieses Jahres zurückkehren: Das Rauschen im Blätterwald war im Frühjahr sogar noch größer als heute. Sie erinnern sich? Donald Trump hatte am 2. April (seinem persönlichen „Liberation Day“) die Handelspartner der USA (also faktisch die ganze Welt) mit teilweise absurd hohen Zollandrohungen in Angst und Schrecken versetzt. Die Bilder aus dem Rosengarten des Weißen Hauses, in dem Trump eine überdimensionierte Tafel mit den sogenannten „reziproken Zöllen“ (für nahezu alle Länder dieser Welt) in seinen Händen hielt, gingen um die Welt.

Umschuldungspläne schocken die US-Anleihemärkte

Doch gewissermaßen im Windschatten dieses ikonischen Auftritts spielte sich noch etwas viel Besorgniserregenderes ab, das aber nur wenig öffentliches Interesse fand: Aus dem Umfeld Donald Trumps (insbesondere durch die bekannte konservative Denkfabrik Heritage Foundation) wurde nämlich der Plan gestreut, sämtliche Handelspartner der USA, die nicht selten zugleich Gläubiger der monströsen amerikanischen Auslandsschulden in Höhe von mittlerweile knapp 29 Billionen US-Dollar sind, derart stark unter Druck zu setzen, dass sie der Umwandlung der von ihnen gehaltenen (verzinsten) US-Staatsanleihen in unbefristete und vor allem unverzinste (bzw. weit unter Marktniveau verzinste) Schuldtitel zustimmen würden.

Entsprechend heftig war die Reaktion der Märkte auf diesen Plan – vor allem am Markt für US-Staatsanleihen. Da erste Staaten begannen, vor allem ihre langlaufenden US-Anleihen abzustoßen, verloren US-Staatspapiere mit dreißigjähriger Restlaufzeit, deren Kurse kurz zuvor fast wie einbetoniert waren, rund 10 % an Wert und die entsprechende Rendite schoss nach oben: von 4,50 auf 5,16 % in der Spitze. Die Reaktionen an anderen Anleihemärkten waren verhaltener – so auch in Deutschland und im krisengeplagten Frankreich. Zuletzt ist es allerdings deutlich ruhiger rund um dieses Umschuldungsthema geworden, was allerdings nicht zwangsläufig bedeutet, dass es nun gänzlich aus der Welt ist.

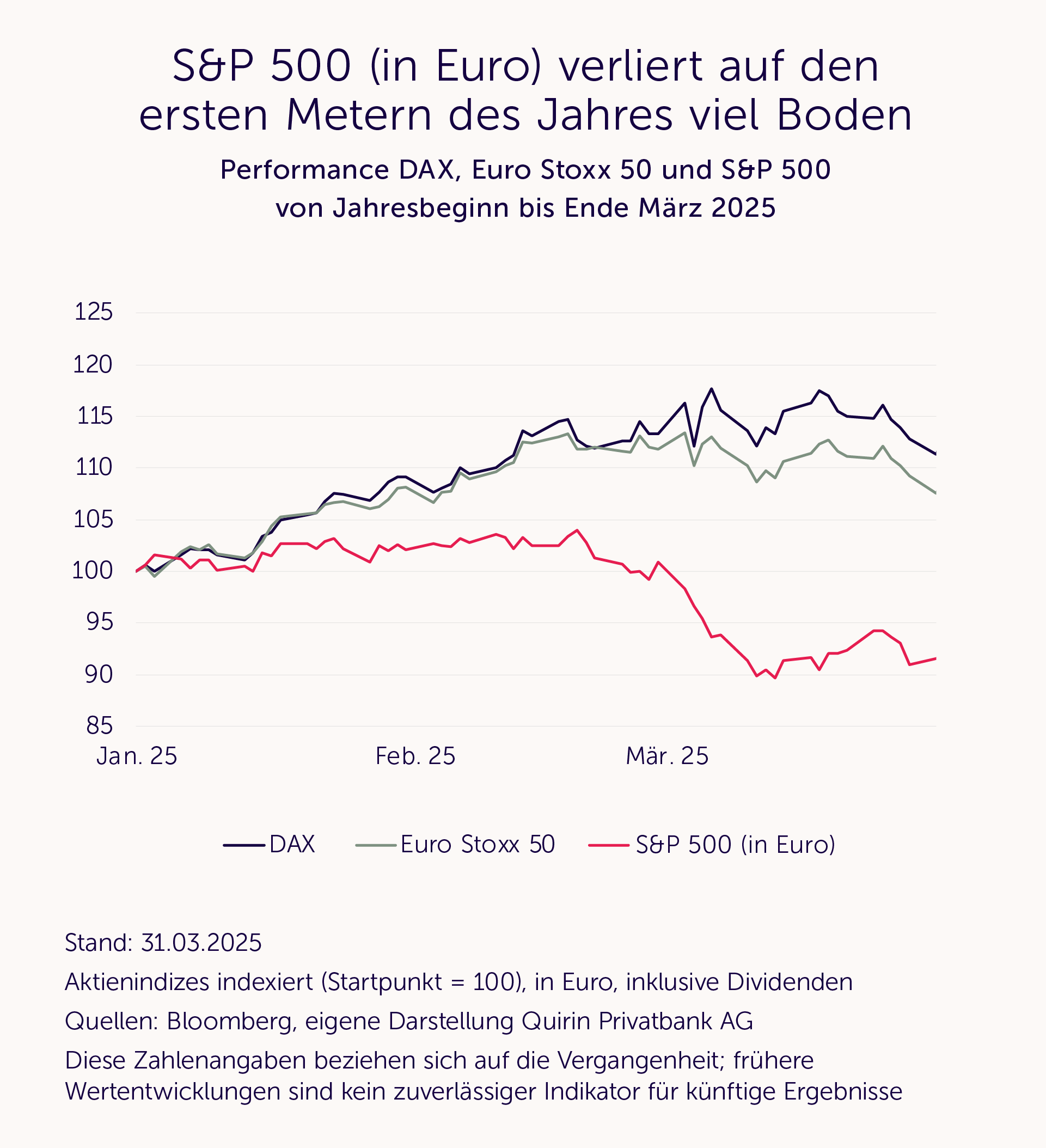

Doch auch die US-Aktienmärkte reagierten. Waren sie schon zu Beginn des Jahres aufgrund des andauernden Hin und Her in der amerikanischen Zollpolitik und der mehr als sprunghaften Politik Trumps angeschlagen, verlor der repräsentative S&P 500 Index seit Jahresbeginn bis Ende März knapp 5 %. In derselben Zeit konnte der Rest der Börsenwelt zulegen: der DAX beispielsweise um gut 11 %. Zu allem Unglück verlor der US-Dollar in den ersten drei Monaten des Jahres ggü. dem Euro an Wert (4,3 %), wodurch die Performance des S&P 500 auf Euro-Basis noch tiefer ins Minus gedrückt wurde.

1. Quartal 2025: Die Performance-Schere öffnet sich immer weiter

Damit war im März dieses Jahres die zukünftige Entwicklung und das weitere Vorgehen klar vorgezeichnet … meinte man zumindest. Angesichts der weit geöffneten Schere in der Wertentwicklung europäischer (gemessen am Euro Stoxx 50 Index) versus amerikanische Aktien (S&P 500 Index) von rund 11 % bzw. 15 % auf Euro-Basis, die sich in nur drei Monaten aufgetan hatte, war für viele Beobachterinnen und Beobachter die Sache klar: Donald Trump erschüttert das Vertrauen in die weltgrößte Volkswirtschaft, fährt die Wirtschaft der USA gegen die Wand, worunter viele US-Unternehmen nachhaltig leiden werden, und darum sei es das Beste, amerikanische Aktien massiv abzubauen bzw. sogar komplett zu verkaufen und Europa entsprechend spürbar höher zu gewichten. Auf dem alten Kontinent lockten schließlich riesige öffentliche Investitionsprogramme, die den Firmen sprudelnde Gewinne verhießen.

„Raus aus US-Aktien, rein in europäische Aktien“ – so oder ähnlich lauteten deshalb viele Empfehlungen im Frühjahr 2025. Auch bei uns, der Quirin Privatbank, meldeten sich zahlreiche, eigentlich besonnene Kundinnen und Kunden, die diesem Rat folgen wollten, da der Sachverhalt doch völlig klar und logisch erschien. Betrachtet man die nachfolgende Grafik, entsteht tatsächlich der Eindruck, dass der Umschichtungsratschlag sich ausgezahlt hätte.

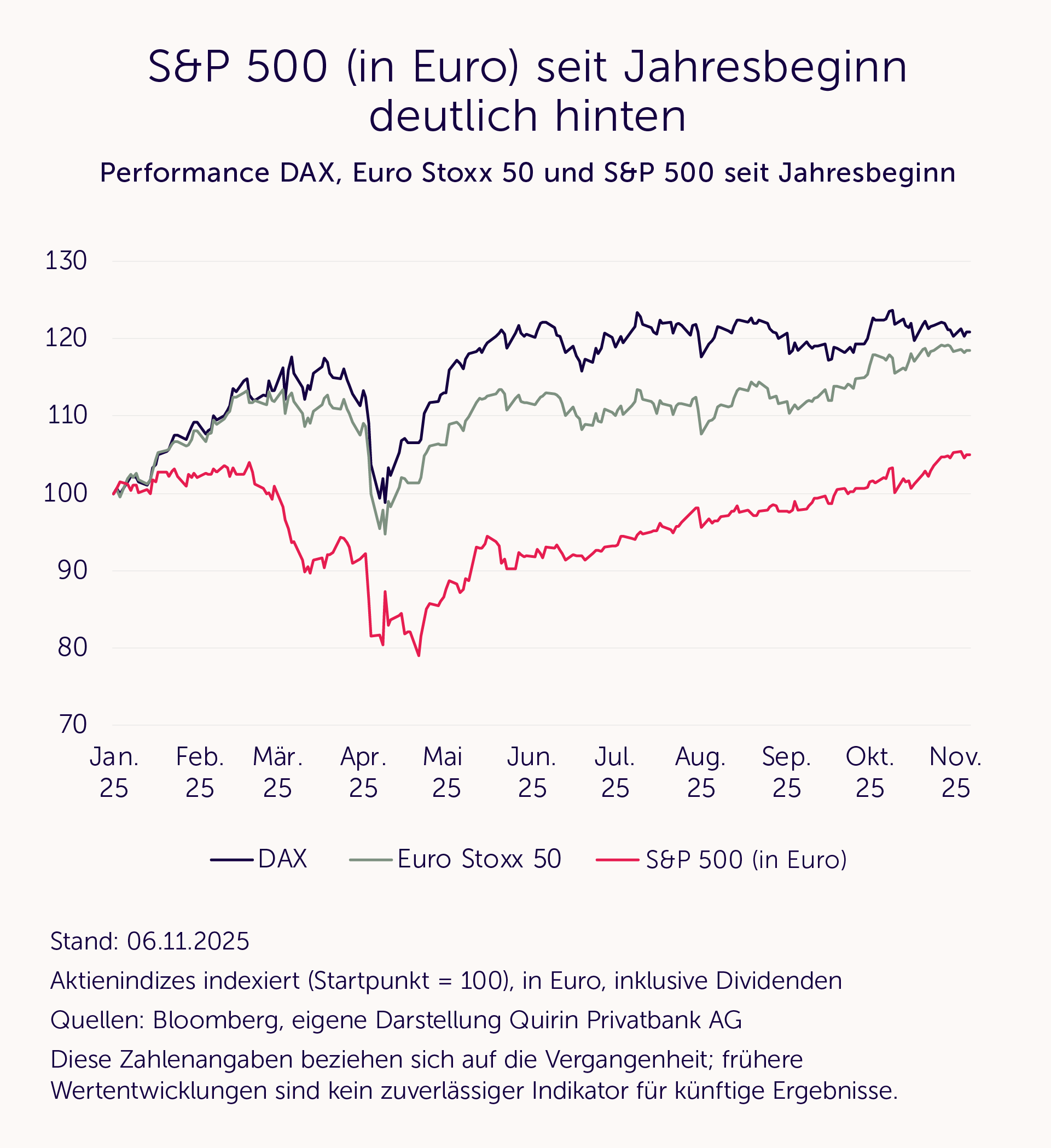

US-Aktien sind seit Jahresbeginn bis Anfang November 2025 nur um rund 5 % (auf Euro-Basis) gestiegen, während deutsche und europäische Werte seit Jahresanfang um satte 21 % bzw. 18 % zulegen konnten.

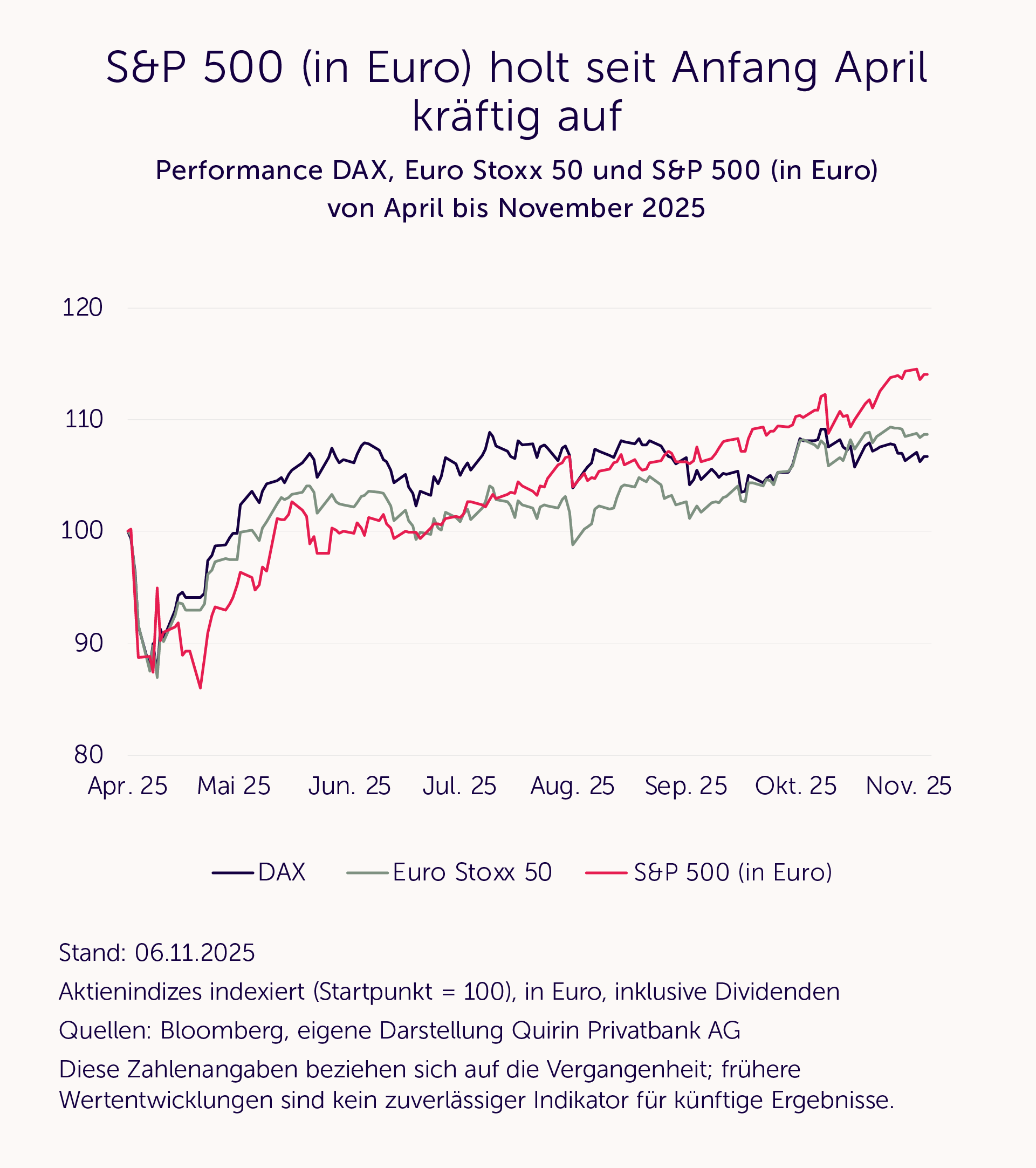

Der Haken an dieser Betrachtungsweise: Die Empfehlung, US-Aktien abzubauen (bzw. gänzlich zu verkaufen), wurde nicht am Jahresanfang gegeben, sondern vielmehr im März/April und damit zu einem Zeitpunkt, an dem amerikanische Aktien bereits spürbar nachgegeben hatten. Betrachtet man nämlich die Wertentwicklungen seit Anfang April 2025 – wie in der nachfolgenden Grafik –, zeigt sich ein gänzlich anderes Bild. Plötzlich haben amerikanische Aktien wieder Oberwasser und liegen mit rund 6 Prozentpunkten vor Europa und über 7 Punkten vor Deutschland.

Für Anlegerinnen und Anleger, die der Empfehlung „Raus aus Amerika, rein in Europa“ im Frühjahr gefolgt sind, hat sie sich – Stand heute – also nicht ausgezahlt. Im Gegenteil: Zusätzlich zu den angefallenen Transaktionskosten hat man sich einem erhöhten unsystematischen Risiko (Unwuchten bezüglich der Anlageregionen) ausgesetzt und sich unter Umständen sogar insgesamt einen deutlichen Performancenachteil eingehandelt. Denn wenn man sich im Zuge der entsprechenden Umschichtungen zu lange vom Markt verabschiedet hatte (keine sofortige Reinvestition nach erfolgtem US-Aktienverkauf), wurden womöglich sogar entscheidende Aufholbewegungen an den Börsen versäumt.

Sehr geehrte Leserin, sehr geehrter Leser, es geht uns in diesem Logbuch nicht in erster Linie darum, zu zeigen, dass sich die zu Jahresbeginn fast einhellig abgegebene Empfehlung, den US-Aktienmarkt unterzugewichten, letztlich nicht ausgezahlt hat und unter Umständen sogar schädlich war. Es hätte durchaus auch anders ausgehen können. Vielmehr wollten wir mit unseren Überlegungen den grundsätzlichen Mechanismus des „unheiligen“ Zusammenspiels von Kapitalmarktentwicklungen und den entsprechenden Berichten in der Finanzpresse verdeutlichen.

Und vor allem wollen wir unterstreichen, dass hierbei abgegebene Empfehlungen so gut wie immer völlig wertlos sind. Sollten sie sich doch mal als richtig erweisen, ist das dem puren Zufall geschuldet. Dass man von der im März dieses Jahres so großspurig und voller Überzeugung vorgetragenen Umschichtungsempfehlung mittlerweile so gar nichts mehr hört, passt in dieses Bild. Die Presse verfährt hier fast ohne Ausnahme nach dem Grundsatz „Was schert mich mein Geschwätz von gestern?“. Im Lichte dieser Erkenntnisse sollten Sie auch die aktuellen KI-Crash-Prognosen mit einer gehörigen Portion Gelassenheit zur Kenntnis nehmen.

Unsere Sicht der Dinge in diesem und ähnlich gelagerten Fällen ist daher glasklar: Dass sich bestimmte Regionen, Marktsegmente oder Branchen zwischenzeitlich – manchmal durchaus auch länger andauernd – über- oder unterdurchschnittlich entwickeln, ist Bestandteil des effizienten Mechanismus, wie Märkte die Informationen verarbeiten, die permanent auf sie einprasseln. Im Voraus ausrechenbar ist das aber nicht, weil keiner die zukünftigen börsenrelevanten Informationen kennt.

Ein Grund, von einem wohldiversifizierten, sprich marktkapitalisierungsgewichteten Depot abzuweichen, ist ein solches Auseinanderlaufen aber nicht – eher im Gegenteil. Man kann sich nämlich darauf verlassen, dass sich zwischenzeitliche (teils stark) divergierende Entwicklungen über kurz oder lang wieder korrigieren bzw. angleichen werden, was durch die nachfolgende Grafik exemplarisch illustriert wird.

.webp)