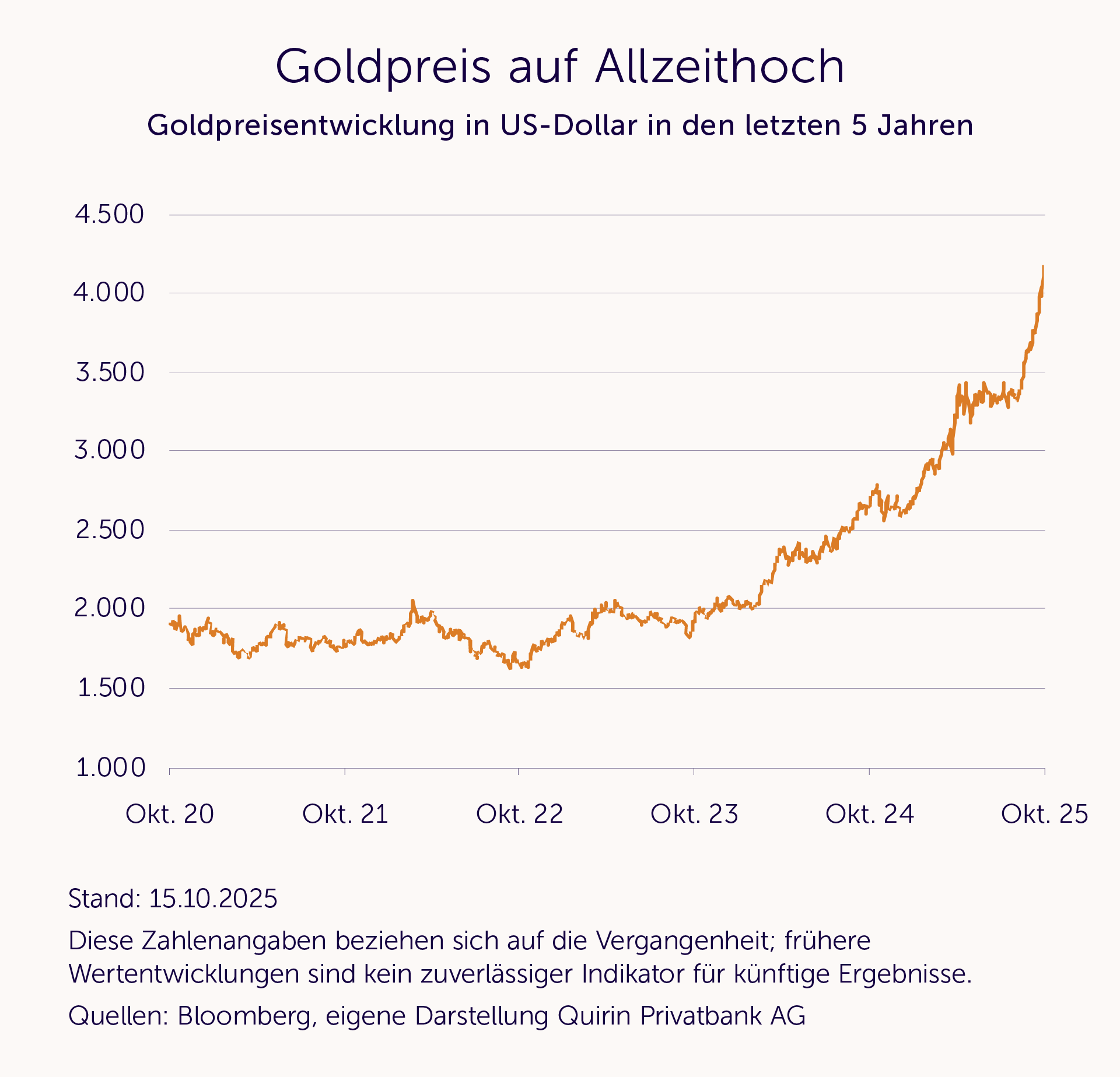

Für diesen wirklich bemerkenswerten Aufschwung gibt es eine Reihe von Gründen, von denen wir kurz die u. E. wichtigsten beleuchten wollen.

Notenbanken in Kauflaune

Seit 2022 hat sich die Goldnachfrage durch die internationalen Notenbanken deutlich verstärkt; ein Trend, der bis heute anhält.

Laut Schätzungen des World Gold Councils lagen die addierten Nettokäufe aller Notenbanken in diesem Jahr bis einschließlich August bei rund 400 Tonnen. Wenn das in diesem Tempo weitergeht, könnten sich die Käufe wie bereits in den letzten 3 Jahren wieder Richtung 1.000 Tonnen bewegen.

Besonders kräftig mischen hier die Schwellenländer-Zentralbanken mit. Die stärksten Netto-Käufer waren im Jahr 2025 bislang Polen, Kasachstan, China und die Türkei (Stand Ende August).

Grund hierfür sind die wirtschaftlichen Folgen für Russland, die der Einmarsch von Putins Truppen in die Ukraine im Jahr 2022 hatte. Für viele Schwellenländer war das eine Art Weckruf. Sie waren überrascht, wie konsequent „der Westen“ Russland isoliert hatte – insbesondere durch die Abtrennung vom internationalen Zahlungsverkehrssystem SWIFT. Vor allem Länder, die es – gelinde gesagt – mit der Demokratie nicht ganz so genau nehmen, wurden aufgeschreckt. Die ohnehin schon vorhandenen Bestrebungen, sich wirtschaftlich und finanziell unabhängiger von den USA zu machen, wurden dadurch nochmals deutlich verstärkt. So ist es beispielsweise ein offen erklärtes Ziel des BRICS-Staatenbündnisses (Brasilien, Russland, Indien, China und Südafrika nebst weiterer angeschlossener Länder), die Dominanz des Dollars zu brechen. Und ein Mittel zum Zweck ist eben der Abbau von US-Dollar-Positionen zugunsten von Goldinvestments1.

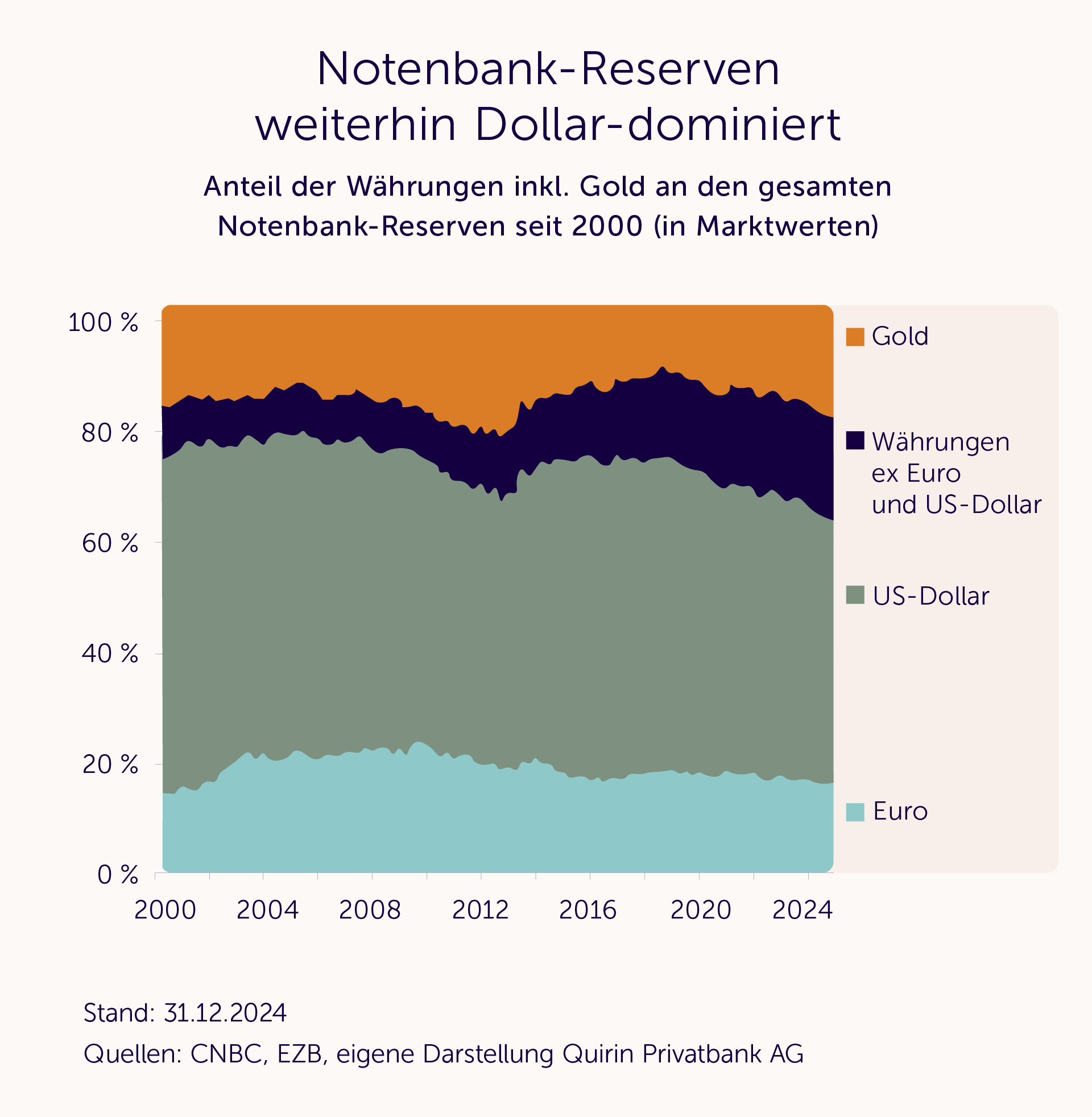

All das hat dazu geführt, dass der Goldanteil an den gesamten globalen Notenbank-Reserven in den letzten Jahren von rund 15 auf rund 20 % angewachsen ist, wie die folgende Grafik veranschaulicht (Stand: Ende 2024). Dabei ist zu beachten, dass die Anteilsausweitung zum Teil auf die Goldpreisentwicklung zurückzuführen ist.

Zwar verdeutlicht die Grafik auch den Rückgang von Dollar-Anlagen, von einem Bruch der Dollar-Dominanz kann aber – Stand heute – bei weitem nicht die Rede sein.

„Trump-Faktor“ und sonstige Krisenherde

Gold gilt in der Finanzwelt traditionell als krisenresistentes Investment, als „sicherer Hafen“. Von daher erscheint es logisch, dass die aktuellen Verwerfungen – geopolitisch in der Ukraine und im Nahen Osten, wirtschaftlich vor allem wegen der US-Zollpolitik– aktuell ein preistreibender Faktor sind. Vermutlich hätte jede Krise für sich allein den Goldpreis gar nicht so sehr angefacht. Das Problem liegt aber in ihrer Ballung und vor allem auch in ihrer Schnittmenge, sprich der schwindenden Verlässlichkeit der USA, sowohl militärisch als auch wirtschaftspolitisch. So dürften beispielsweise Trumps permanente Versuche, die Unabhängigkeit der US-Zentralbank zu untergraben, den Hang zu Goldinvestments verstärkt haben.

US-Zinsentwicklung und Dollar-Schwäche

Die US-Notenbank ist im Jahresverlauf auf einen Zinssenkungskurs umgeschwenkt, der sich vor allem bei kürzeren und mittleren Laufzeiten von Festgeldern und Anleihen bemerkbar macht. Damit werden US-Zinsanlagen als traditionelle Alternative zu Gold zunehmend unattraktiv.

Dieser Effekt wird noch verstärkt durch eine seit Jahresanfang anhaltende Schwäche der US-Währung. Da Gold in US-Dollar gehandelt wird, verbilligten sich Goldinvestments für alle Anlegerinnen und Anleger außerhalb des Dollar-Währungsraums. Dies hat die Goldpreisentwicklung in diesem Jahr ebenfalls unterstützt.

Spekulative Übertreibung

Und schließlich möchten wir auf einen Effekt hinweisen, der schwer zu quantifizieren ist, nach unserer Auffassung aber trotzdem eine große Rolle spielt – ein durch die Gier der Anleger nach Rendite ausgelöster Herdentrieb: Mittlerweile ist die Preisentwicklung nämlich deutlich spekulativ getrieben. Mit dem Glauben daran, dass die Gold-Party noch weitergeht, sind viele auf den fahrenden Zug aufgesprungen. Der jüngste, explosive Kursanstieg ist aus unserer Sicht vor allem auf diese Entwicklung zurückzuführen.

Unterschätztes Rückschlagrisiko

Der Herdentrieb birgt naturgemäß Gefahren. Im Verlauf eines so heftigen Kursanstiegs werden Risiken leicht ausgeblendet. Dabei ist gerade in solchen Phasen die Korrekturanfälligkeit sehr hoch. Die Kurse werden eben nicht nur von Langfristinvestoren beflügelt, sondern nicht unerheblich auch von „flüchtigem Geld“. Zudem kann jeder der beschriebenen fundamentalen Hintergrund-Trends, die aktuell den Goldpreis stützen, abrupt umschwenken und die Gold-Hausse beenden.

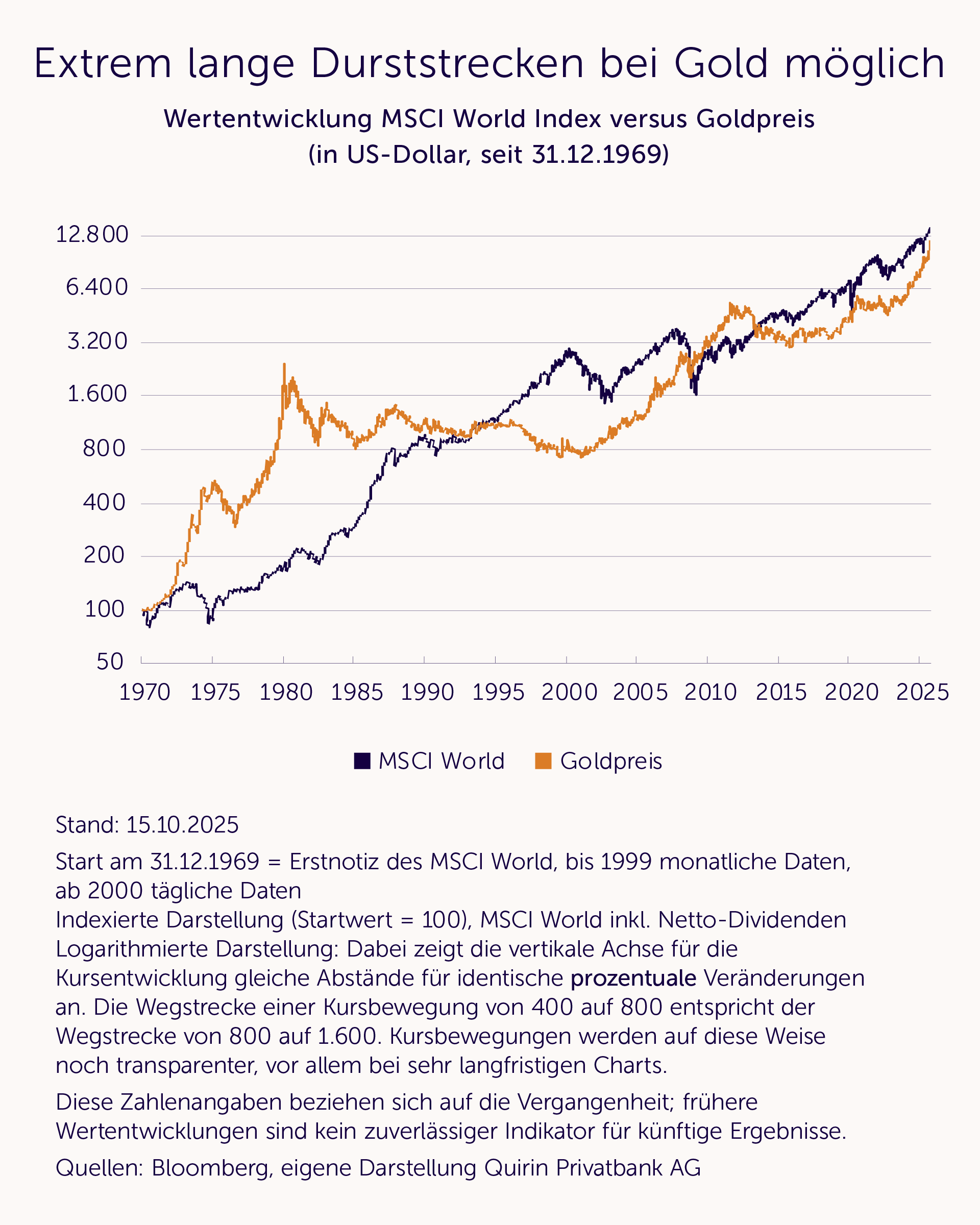

Die folgende Grafik veranschaulicht, dass Gold nach einem extremen Anstieg auch schon mal eine außergewöhnlich lange Schwächephase durchwandert hat. So haben Anlegerinnen und Anleger in einem Zeitraum von immerhin 20 Jahren (von 1980 bis 2000) einen Wertverlust von rund 70 % hinnehmen müssen.

Die Wiederholung einer solchen Entwicklung kann auch heute nicht ausgeschlossen werden. Zur Wahrheit gehört aber natürlich auch, dass der Aufwärtstrend noch länger anhalten kann. Darauf zu setzen, basiert jedoch auf einer in hohem Maße unsicheren Prognose.

Wie bei allen anderen Anlagen sollte man auch Goldinvestments nie von Prognosen abhängig machen, sondern vom Charakter der Anlage, und dieser ist bei Gold nach unserer Überzeugung – beispielsweise im Gegensatz zu Aktien – ausschließlich spekulativer Natur.

Aktien verdienen eine „Risikoprämie“ – Gold nicht

Mit einem möglichst breit gestreuten Aktieninvestment beteiligt man sich am globalen unternehmerischen Risiko. Dafür erhält dafür man eine „Entlohnung“ in Form einer deutlich erhöhten Rendite2, verglichen mit einer weitgehend sicheren Anlage, wie beispielsweise Tagesgeld. Man spricht hier auch von einer „Risikoprämie“. Diese ist zwar nicht garantiert und fällt auch nicht in allen Zeiträumen an, ja es kann zwischenzeitlich sogar zu erheblichen Kursverlusten kommen – langfristig kann man sich aber auf eine positive Wertentwicklung verlassen, solange das marktwirtschaftliche System existiert. Bisher jedenfalls hat sich ein breit diversifiziertes Aktienportfolio noch von jeder Krise erholt. Die Wirtschaft ist auch nach Einbrüchen immer wieder zum Wachstum zurückgekehrt.

Gold verdient dagegen keine Risikoprämie. Es gibt keinen ökonomischen Grund, warum ein reines Goldinvestment systematisch eine positive Rendite erzielen sollte. Anders verhält es sich, wenn Gold verarbeitet wird, z. B. in der Elektronik- oder der Schmuckindustrie. Dann findet Gold eine produktive Verwendung. Dann befinden wir uns aber letztlich wieder in der Welt der Unternehmen und Aktien.

Die Konsequenz: Die Preisentwicklung von Gold ist völlig unkalkulierbar. Bei Aktien dagegen ist der Sachverhalt völlig anders gelagert. Hier arbeitet das investierte Geld buchstäblich und partizipiert an der weltwirtschaftlichen Entwicklung. Deswegen ist eine breit gestreute langfristige Aktienanlage eben keine Spekulation.

Bei der Betrachtung des obigen Vergleichs zwischen Aktien (repräsentiert durch den MSCI World3) und Gold mögen Skeptiker anführen, dass dieser Umstand gar keine so entscheidende Rolle spielt. Schließlich war Gold langfristig ähnlich erfolgreich wie Aktien und in manchen Phasen hat es sogar deutlich outperformt.

Das Problem: Es gibt keinerlei Gewähr, dass das auch in Zukunft so sein wird. Die phasenweise explosiven Goldpreissprünge sind fraglos sehr beeindruckend, aber letztlich nicht absehbar. Gold kann – wie schon ausgeführt – jederzeit in extrem lange Durststrecken zurückfallen, die in solcher Länge für eine breit gestreute Aktienanlage im Prinzip undenkbar sind, solange die Weltwirtschaft wächst, angetrieben vom Innovationsgeist, vom technischen Fortschritt und vom Streben nach Wohlstand.

Das ist letztlich der Grund, warum Gold aus unserer Sicht kein Bestandteil einer strategischen Kapitalmarktanlage ist. Sinnvoll sein kann es allenfalls als wohl dosierte Beimischung (z. B. 5 %) für Anlegerinnen und Anleger, die damit im wahrsten Sinne besser schlafen, zum Beispiel weil sie den Zusammenbruch des marktwirtschaftlichen Systems befürchten. Größere Vermögensteile sollten nicht in Gold angelegt werden, auch wenn dieser Ratschlag angesichts der aktuellen Preisentwicklung schwer nachvollziehbar erscheint.

.webp)